LOS CONSUMIDORES Y EL TIPO DE INTERÉS: ¿ERA TAN PREVISIBLE EL DESCENSO?

Daniel Iborra Fort,

Notario de Vilafranca del Penedès

En 1999, en un artículo que publiqué en EXPANSIÓN, incluí una conversación con un cliente que me preguntó sobre el interés que tendríamos en el futuro. Y le contesté que el tipo de interés es una variable derivada de datos que se irán forjando y que actualmente no existen. Dependía de la calidad de la gestión pública y sus resultados económicos: inflación, solvencia externa, equilibrio en las finanzas públicas y en el comercio exterior, competitividad del sector productivo… Y se lo acompañé de varios ejemplos de cómo personajes e instituciones de reconocida competencia no supieron adivinar el tipo de interés de un período muy corto de tiempo.

En estos días que he tenido tiempo para ello, he podido recuperar la documentación que utilicé en el artículo anteriormente referido.

El ejemplo era muy reciente respecto al año de su publicación, 1999.

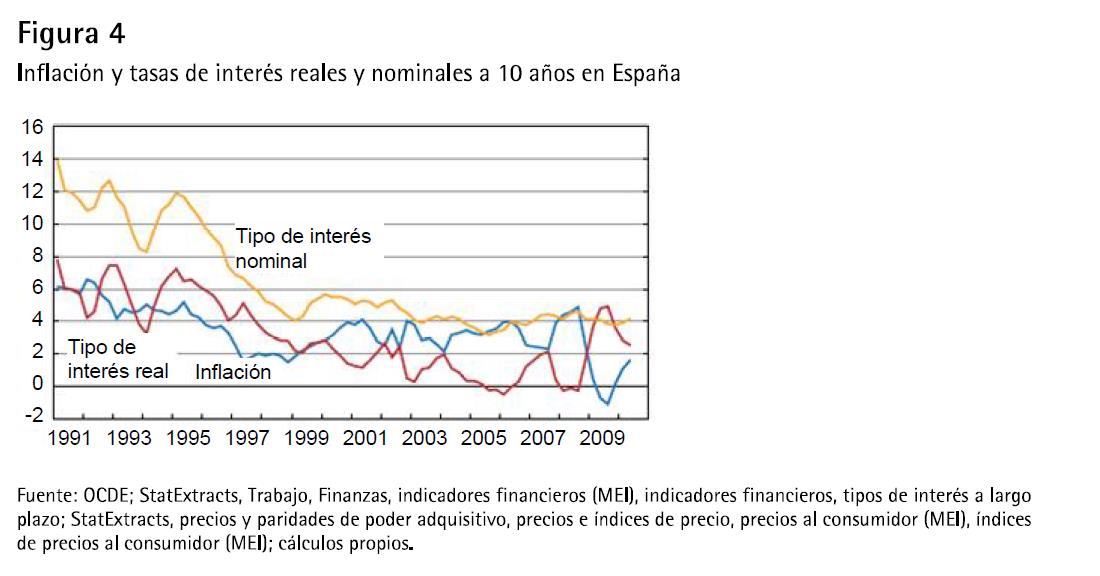

En abril de 1995 los tipos de interés a largo plazo estaban por encima del 12%. A los dos años habían descendido por debajo de la mitad.

Lo que demuestra que todos los que emitieron títulos de deuda a largo plazo del sector público, del sector financiero y grandes empresas no tenían ni idea de que el tipo de interés bajaría tan drásticamente solo a los 2 años porque, de otra manera, se hubieran financiado a corto esperando el gran descenso.

El sector público se habría financiado con letras del tesoro, pasando a obligaciones a 10 o 15 años cuando hubiera alcanzado un suelo con un tipo tan reducido.

Seguramente, las entidades contaban con los más competentes en esta materia y fueron consultados antes de tomar una decisión que luego tendría un enorme coste. ¡Imaginaos lo que es pagar más del doble a partir del segundo año y durante 8 o 13 años!

No creo que, en aquel momento, se le ocurriera a nadie echar a los expertos (¡Y tuvieron suerte los consumidores propietarios de títulos de deuda que no hubiera entonces la movida actual!).

Intervienen tantos factores que he llegado a la conclusión, cuando me preguntan sobre qué tipo de interés tendremos en el futuro, que la respuesta más prudente y menos arriesgada es “dame el futuro y te diré el tipo de interés”.

El futuro del tipo de interés dependerá de la evolución de los principales indicadores y como estos fluctúan constantemente, adelantar lo que pasará con el interés sólo lo puede hacer una persona que tenga controlado el porvenir político, social y económico.

Coincido con Manuel Conthe, que en el periódico EXPANSIÓN, había criticado la sentencia sobre las cláusulas suelo por estar basada en grandes errores conceptuales y por sugerir, con ingenuidad, que los bancos podían prever la evolución futura del tipo de interés y, en particular, el brusco descenso que sufrieron a finales de 2008, tras la crisis de Lehman Brothers.

Si no hubo nadie que adivinara el interés actual, tampoco encontraremos a ninguno que lo haga de cara al futuro. Y este es cada vez más incierto.

Otro ejemplo más actual. En la semana anterior a las elecciones que ganó el PP, el 20 de noviembre de 2011, la prima de riesgo de España llegó a superar los 500 y la tensión en los mercados obligó al Tesoro a pagar más de un 5 por ciento por las letras a 12 y 18 meses y más de un 7 por ciento por las obligaciones a 10 años (otra vez como en 1995), a pesar del plan de compras de deuda periférica del BCE.

Después, la prima de riesgo desciende, pero desde finales de marzo de 2012 remonta espectacularmente alcanzando el máximo de 638 el 24 de de julio del mismo 2012, con el bono a 10 años pagando un interés del 7.62%.

Después de la acción del BCE bajando los tipos y con su programa de liquidez la prima continúa su descenso hasta 287,6 puntos, el 2 de mayo de 2013. *

Si en el corto plazo de un año y medio, en cuanto al tipo de interés, pasaron tantas cosas no parece desacertada la opinión de los expertos de que hay que ser ingenuo para opinar que el tipo de interés es predecible.

Al ser el principal responsable del descenso del tipo de interés y de la abundancia de liquidez, solamente el BCE, no los bancos, podía pronosticar esta situación. Todo ello lo podremos comprobar si decide cambiar de decisión porque esta política de bombear liquidez no consigue “reactivar la economía” o “mantener el euro”.

De momento, esta política que tiene el riesgo, comprobado históricamente, de que más que dinamizar la economía incentive la especulación en los mercados financieros (entre otros), ha acentuado la presión también sobre nuestro sistema bancario empeorando, con el tipo de interés tan reducido, su margen de intermediación y obligándole a las siguientes salidas, según los técnicos: continuar ** con los recortes de los gastos de explotación, incrementar las comisiones y la generación de nuevos servicios con mayor rentabilidad, revisar la contratación crediticia con intereses superiores y fijos (que no planteen problemas) y finalmente, consolidar la mejora de la tasa de morosidad de sus clientes.

Solo una cosa tenemos clara, como dice Guindos, “con la deuda del 100% si en los próximos años se produce una subida del tipo de interés, España sería muy vulnerable” y de este riesgo nos está avisando todo el mundo bien informado. Y los vulnerables son los que pagan intereses más caros y tienen más problemas de financiación.

IESE Business School. Universidad de Navarra.

NOTAS FINALES BREVES SOBRE DOS TEMAS COMPLEMENTARIOS QUE DAN PARA MUCHO MÁS:

1) SOBRE SI EL NUEVO RÉGIMEN SOBRE LAS CLAÚSULAS SUELO ES UN TRIUNFO DE LOS CONSUMIDORES

He acumulado bastantes textos sobre el nuevo Real Decreto-ley. sobre las cláusulas suelo.

He podido comprobar, otra vez, como los autores de los artículos más interesantes se mueven con una gran prudencia y limitan sus opiniones al campo que son expertos. Y como arrasan con todo los tertulianos dejando otra muestra de su ignorancia e irresponsabilidad.

Muchos destacan que la sentencia es un triunfo de los consumidores y una derrota para los Bancos, pero esta opinión la considero precipitada.

Desde ahora se inicia un proceso en el que el beneficio final dependerá del resultado de sus efectos sobre el conjunto de consumidores afectados que serán muchos más de los titulares de préstamos hipotecarios con estas cláusulas.

Además del ingreso neto (menos deducciones fiscales y retribuciones de profesionales) de los afectados, habrá que tener en cuenta el coste de los consumidores titulares de acciones bancarias (y el resto si bajan por contagio) si por ello, ven reducido su valor patrimonial y sus dividendos, los que trabajan en los Bancos (180.000 directos, según Roldan) si hay ajustes, el reparto de los costes entre los consumidores financieros futuros tanto de cuentas y depósitos como de crédito, los problemas (públicos y privados) de la justicia si se bloquea….. Si se reduce la formalización de hipotecas, que han sido el motor del sector de la construcción, los consumidores que trabajan directa o indirectamente en él (que son muchos y diversos) y los que encuentren nuevas trabas y mayores costes para acceder a la propiedad de la vivienda. Y, finalmente, si varía el tipo de interés comprobarán los consumidores si las nuevas cláusulas les fueron más beneficiosas.

De aquí a un tiempo haremos un balance de todo ello.

2) SOBRE LA RESPONSABILIDAD DE LOS BANCOS (Y NO DE LAS CAJAS) EN LA GRAN CRISIS.

Me parece que más que el populismo lo que ha impregnado en la población es el “tertulianismo”. En mi época, “un tertuliano” era un señor que hablaba de mercantil sin haber leído a Garrigues ni a Uría, ni los conocía. A estos nadie les hacía caso y eran el hazmerreír de la población, hoy salen en televisión y tienen cientos de miles de seguidores.

Esto me pasó durante la crisis cuando intentaba justificar la gravedad de la situación económica del país en base a los argumentos de nuestros principales economistas, siempre encontraba a alguien que discutía la interpretación, aunque admitía que no conocía a gente tan competente y que yo consideraba básica para hablar sobre este tema.

El tertulianismo y el periodismo interesado fueron la base de la interpretación de que nuestra crisis era imprevisible, de origen exterior y en la que los gestores públicos interiores no tenían la culpa y que los responsables eran los Bancos (no las Cajas dirigidas por el sector político) y los políticos europeos, tal como recogía una encuesta entre los ciudadanos de la UE *** y permitió que muchos gestores intentaran eludir su responsabilidad en las comparecencias ante los jueces.

Una de las causas de lo que está sucediendo es que un segmento de la población, incluso de sectores muy cualificados, se creyeron esta versión interesada y politizada de la crisis. Todo ello lo hemos documentado en la serie del 10º Aniversario del pinchazo de la burbuja inmobiliaria.

DANIEL IBORRA FORT. NOTARIO

VILAFRANCA DEL PENEDÈS (BARCELONA) 25 enero de 2017

*” Según un estudio de GESTHA, el sindicato de técnicos del Ministerio de Hacienda, cada cien puntos de menos en la prima de riesgo equivalen a 11.230 millones de euros de ahorro de intereses“ (suplemento de economía de La Vanguardia Sergio Heredia 5 de mayo de 2013)

** según datos del BCE, la banca española es responsable de la mitad del ajuste de oficinas registrado en la zona euro desde el estallido de la crisis con el cierre de 14.978 sucursales, lo que supone el 49,7% de las 30.128 eliminadas desde 2008 (El panorama bancario mundial ABC 24-12-2016)

***D. Forcada El Confidencial, 13-1-2015 “Los españoles culpan a los Bancos y a los políticos europeos de la crisis económica”

ENLACES:

NORMAS: Cuadro general. Por meses. + Destacadas

NORMAS: Resúmenes 2002 – 2017. Futuras. Consumo

NORMAS: Tratados internacionales, Derecho Foral, Unión Europea

RESOLUCIONES: Por meses. Por titulares. Índice Juan Carlos Casas

WEB: Qué ofrecemos NyR, página de inicio Ideario

CASOS PRÁCTICOS: Madrid y Bilbao. Internacional.