CRÓNICA BREVE DE TRIBUNALES – 41

-oOo-

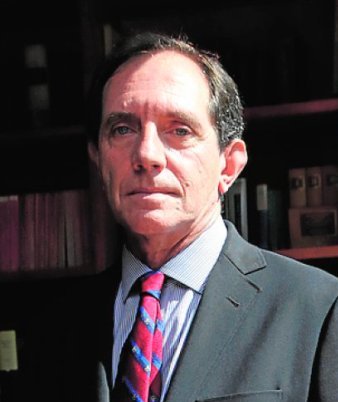

ÁLVARO JOSÉ MARTÍN MARTÍN,

REGISTRADOR,

De la Real Academia de Legislación y Jurisprudencia de Murcia

ÍNDICE:

- Derivación de responsabilidad tributaria al socio que percibe dividendos. Un asunto de calado.

- Las sanciones tributarias no tienen preferencia de cobro.

- Recuperación de transferencia errónea.

- Comisión de apertura y última jurisprudencia del Tribunal Supremo

- Enlaces

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS RESUMIDAS

1.- DERIVACIÓN DE RESPONSABILIDAD TRIBUTARIA AL SOCIO QUE PERCIBE DIVIDENDOS. UN ASUNTO DE CALADO.

La sentencia de la Sección Segunda de la Sala de lo Contencioso-Administrativo del Tribunal Supremo de 22 de febrero de 2023 (Roj: STS 650/2023 – ECLI:ES:TS:2023:650) estima el recurso de casación y anula la derivación de responsabilidad que la AEAT acordó respecto de un socio de sociedad limitada.

Ya en el auto de admisión del recurso (Roj: ATS 1434/2022 – ECLI:ES:TS:2022:1434 A) se destacaba la importancia de la cuestión.

Dice dicho auto:

El recurrente alegó “que concurre interés casacional objetivo para la formación de jurisprudencia porque la sentencia impugnada fija una doctrina (i) gravemente dañosa para los intereses generales [artículo 88.2.b) de la LJCA], (ii) que afecta a un gran número de situaciones [artículo 88.2.c) de la LJCA], siendo así que, además (iii) aplica una norma en la que se sustenta la razón de decidir respecto de la que no existe jurisprudencia [artículo 88.3.a) de la LJCA], y, (iv) se aparta deliberadamente de la jurisprudencia existente, al considerarla errónea [artículo 88.3.b) LJCA]”.

La sala admitió el recurso en estos términos:

“2º) La cuestión que presenta interés casacional objetivo para la formación de la jurisprudencia consiste en:

Determinar si el mero hecho de aceptar la distribución de dividendos acordados por la junta de accionistas -por un accionista que no asiste a la junta, no ejerce su derecho a ser informado y no impugna el acuerdo social-, puede constituir el presupuesto de hecho habilitante de la derivación de responsabilidad por actos ilícitos ex artículo 42.2.a) LGT, como causante o colaborador en la ocultación o transmisión de bienes o derechos del obligado al pago con la finalidad de impedir la actuación de la Administración tributaria, con el fin de exigirle el pago de las deudas tributarias pendientes de la sociedad como responsable solidario.

3º) Identificar como normas jurídicas que, en principio, habrán de ser objeto de interpretación:

3.1. El artículo 9.3 de la Constitución española.

3.2. Los artículos 21 y 42, apartado 2, letra a), de la Ley 58/2003, de 17 de diciembre, General Tributaria.

3.3. El artículo 108, apartado 2, LGT.

3.4. Los artículos 43, 51 y 56 de la Ley 2/1995, de 23 de marzo, de Sociedades de Responsabilidad Limitada, actualmente artículos 196, 198 y 204 y siguientes del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital.

Ello sin perjuicio de que la sentencia haya de extenderse a otras si así lo exigiere el debate finalmente trabado en el recurso, ex artículo 90.4 de la LJCA”.

Justificándose la admisión “por la afección al interés general que reviste su esclarecimiento, al tratarse de problemas de evidente relevancia en el ámbito mercantil y en el de la recaudación de los recursos económicos del Estado en atención a la posibilidad de derivar la responsabilidad solidaria a los socios de la sociedades que acepten el reparto de dividendos, por lo que está concernida la recaudación del Impuesto sobre Sociedades e IVA..”

La sentencia, tras centrar el objeto del debate en términos coincidentes con el auto de admisión, expone los hechos.

Muy resumidamente contados resulta que una sociedad adquiere en noviembre de 2005 participaciones de otra pagando 256 euros por ellas, las vende en noviembre de 2007 por 1.753.309,74 euros y al mes siguiente reparte entre los socios 1.720.000 euros como dividendo a cuenta.

La sociedad hace las declaraciones pertinentes en el Impuesto de Sociedades, acogiéndose a una exención fiscal respecto de las plusvalías obtenidas en la operación (la Inspección declaró, en el acta de disconformidad extendida, que no apreció indicios de infracción tributaria). En marzo de 2010 se inicia una inspección que concluye en junio de 2010 con una liquidación de 567.831,62 euros no aceptada por la sociedad.

Tras diversos avatares, en 2014 se declara deudor fallido a la sociedad y, acto seguido, se deriva responsabilidad solidaria a los socios por haber percibido el dividendo a cuenta, en concreto a la recurrente se le reclaman 172.000 euros, contra lo que recurre.

En vía económico-administrativa el TEAR dio la razón a la recurrente, pero el TEAC anuló dicha resolución considerando procedente la derivación de responsabilidad.

En vía contenciosa, ante la Audiencia Nacional se ratificó dicha decisión. Se afirma que al haber percibido el dividendo los socios habían hecho imposible que la AEAT cobrara el impuesto de sociedades, siendo irrelevante que la recurrente hubiera o no asistido a la junta que decide el reparto de dividendo ni que hubiera votado a favor del acuerdo, caso de haber asistido. Lo importante es haber cobrado.

El Tribunal Supremo revoca dicha sentencia utilizando los mismos términos de la sentencia dictada días antes (el 15 de febrero) por la misma Sección 2ª que resolvió la reclamación de otro socio de la misma sociedad basada en los mismos argumentos.

F.D. CUARTO. “El desenlace de la controversia, cuyos antecedentes ya han sido expuestos, así como, en síntesis, la distinta posición de las partes, se contiene en los Fundamento de Derecho Quinto y Sexto de la sentencia 178/2023, de 15 de febrero, rca. 3001/2021.

El F.D. QUINTO de dicha sentencia, que reproduce íntegro la que nos ocupa, contiene, entre otros, los siguientes pronunciamientos.

6. “cabe señalar, para salir al paso del razonamiento contenido en el fundamento cuarto de la sentencia a quo, que la imputación al socio, por la vía de la responsabilidad solidaria, de hechos atribuibles a la sociedad como tal, encierra una especie de empleo de esta figura de garantía de la deuda como una especie oblicua de cláusula antiabuso a éste, por hechos propios de la sociedad”.

7. “Prescindiendo de las demás cuestiones que se suscitan al margen de la formulada en el auto de admisión, la respuesta habría de ser que, en principio al menos, el mero hecho de aceptar la distribución de dividendos acordados por la junta de accionistas -por un accionista que no asiste a la junta, no ejerce su derecho a ser informado y no impugna el acuerdo social-, no basta para constituir el presupuesto de hecho habilitante de la derivación de responsabilidad por actos ilícitos ex art. 42.2.a) LGT”.

8. “El hecho o acto de voluntad que abstractamente define el precepto se traduce en una conducta tendencialmente evasiva del patrimonio del deudor principal, en presencia de ciertas deudas impagadas cuyo embargo o enajenación se impide o dificulta, pero centrada en una acción positiva, en un hacer, precisamente el de ser causante o colaborador en la ocultación o transmisión de bienes para sustraerlos a la acción de cobro, en presencia de deudas tributarias concretas y determinadas”.

“Se requiere, por tanto:

a) Un hacer activo: la actitud de causar o colaborar (al menos, con la presencia, de modo directo o bajo representación, en la Junta en que se acuerda el reparto de dividendos). Beneficiarse económicamente de los efectos del acuerdo, mediante la percepción de los dividendos no basta, por sí solo, para entender cumplido el elemento normativo cuyo verbo rector es el de causar o colaborar.

b) Además, se requiere la conciencia -probada- de que, con la participación en la Junta (que no consta), no solo se acuerda una distribución de beneficios, vía dividendos, sino una aspiración o intención eficiente de despatrimonialización de la sociedad”

c) Incumbe a la Administración la carga -que no presenta dificultad especial, atendido el régimen de publicidad en el Registro Mercantil de los acuerdos sociales- de probar la participación de SUNON en la Junta, el voto favorable a las decisiones adoptadas en ella y la concurrencia de los demás elementos objetivos y subjetivos que integran el tipo, entre otros, la presencia del elemento tendencial o intencional, base de la responsabilidad objetiva, por virtud de la cual la conducta -de aprobar el dividendo- se encamina de modo causal a privar o dificultar que el deudor principal haga frente a sus deudas tributarias..”

11. “Sin embargo, el tipo subjetivo, intencional, tendencial, descrito en el artículo 42.2.a) LGT, requiere la existencia de dos personas, de dos partes, pues aquélla consiste en causar o colaborar -incidiendo sobre el patrimonio del deudor principal-, verbos (y conducta) que suscitan necesariamente la idea de un acuerdo sociedad-socio -en actos como el tenido a la vista- con miras a frustrar la acción recaudatoria. Pues bien, a tales efectos, la conducta de la sociedad ya había sido evaluada por la Administración tributaria y considerada como libre de sospecha a efectos sancionadores..”

11.[sic, repetido en el original] “Hay otro dato, además, que en nuestra opinión no es desdeñable:

Dentro del procedimiento seguido en periodo ejecutivo, el 3 de marzo de 2011 -esto es, más de tres años después de celebrada la Junta supuestamente causante de la despatrimonialización de la sociedad Explotaciones Noja Playa S.L., deudor principal-, se le denegó a ésta el aplazamiento del pago de la deuda relativa al IS del ejercicio 2007, por los siguientes motivos:

– No se había justificado la existencia de dificultades económico financieras que le impidieran hacer frente al pago de la deuda en plazo, la imposibilidad de obtener aval solidario de entidad de crédito o sociedad de garantía recíproca o seguro de caución, así como la inexistencia de otros bienes que permitan garantizar el pago de la deuda, plan de viabilidad…

Ello significa que, en marzo de 2011, la dependencia de Recaudación correspondiente de la AEAT niega un aplazamiento de una deuda fiscal, directamente relacionada con el periodo en que se produjeron las plusvalías derivadas del reparto de dividendos, aprecia que la sociedad -al menos en principio- no padece dificultades económicas que le impidieran hacer frente al pago de las deudas en plazo, o careciera de bienes suficientes o no pudiera obtener aval u otra garantía.

Tal dato, si se observa, es incompatible con la apreciación de que en 2007 se produjo una intencionada descapitalización de Explotaciones Noja Playa ocasionada por la distribución de dividendos…”

13. “La parte recurrente dedica la mayor parte del recurso a poner de manifiesto que el acuerdo de la Junta de Acreedores se celebró el 11 de diciembre de 2007, momento en que sitúa la Administración el hecho base de la responsabilidad del art. 42.2.a) LGT, por lo que aún no se había devengado el impuesto sobre sociedades de 2007, que tiene lugar el 31 de diciembre de 2007 (atendiendo a que el ejercicio social coincide con el año natural).

Al efecto cita la sentencia de este Tribunal Supremo nº 1421/2016, de 15 junio, pronunciada en el recurso de casación nº 1916/2015.

«CUARTO: La obligación de pago del deudor principal nace con la realización del hecho imponible, esto es, con el devengo (artículo 21.1 de la Ley General Tributaria), mientras que la del responsable solidario ex artículo 42.2.a) de la misma Ley se origina desde el momento en que, teniendo conocimiento de la deuda con el Fisco, causa o colabora en la ocultación o transmisión de bienes o derechos del obligado principal [véase en este punto las citadas sentencias de 20 de junio de 2014 (FJ 5 º) y 18 de noviembre de 2015 (FJ 4º)]».

Esta doctrina nuestra se encuentra reflejada en otras varias, que menciona el escrito de interposición y no puede ser interpretada, en sentido inverso al declarado como jurisprudencia, como la posibilidad de que la responsabilidad solidaria nazca a la vida jurídica antes de la principal, pues tal exégesis supone socavar los cimientos de la propia figura de la responsabilidad solidaria, que no deja de ser una obligación vicaria, instrumental o dependiente de una responsabilidad principal a la que acompaña o sustituye, según los casos”

La doctrina jurisprudencial que se establece, por reproducción de la citada sentencia “gemelar” 178/2023, de 15 de febrero, es la siguiente:

“pueden establecerse criterios orientadores mínimos, fruto de nuestros razonamientos anteriores, para embridar y someter a control jurisdiccional pleno el ejercicio de la facultad de declarar la responsabilidad solidaria que nos ocupa:

1) La responsabilidad establecida en el artículo 42.2.a) LGT es subjetiva, contiene un elemento tendencial y su declaración está sometida a prueba de la conducta y de la finalidad a que aspira.

2) Por regla general, no basta con un mero no hacer pasivo -no asistir a la junta, no votar o no impugnar el acuerdo social-, si la conducta merecedora de la responsabilidad solidaria es la del artículo 42.2.a) LGT, pues sería en principio contraria tal postura con la propia fisonomía del precepto, ya que se consumaría mediante el solo reparto de dividendos acordado en el seno del órgano social, que comprende la mayor parte o la práctica totalidad de los activos de la sociedad. Se requiere inexcusablemente la prueba de que con tal conducta pasiva se cumplen los elementos objetivos y subjetivos del precepto.

3) No cabe considerar incurso en responsabilidad solidaria ex artículo 42.2.a) LGT el hecho de verse favorecido por un acuerdo social adoptado antes del acaecimiento del devengo del impuesto de cuya exacción se trata, a menos que hubiese quedado probada de un modo preciso la existencia de un fraude, maquinación o pacto que comprendiera la estrategia evasora, prescindiendo de las concretas deudas tributarias a que se refiriera dicha evasión.»

Se trata de una sentencia que, al confirmar la previa con la misma doctrina citada, crea jurisprudencia.

No es poca su importancia para la vida de las sociedades mercantiles españolas. Y de sus socios.

Únicamente matizar que, pese a considerarse en ambas sentencias que la AEAT no habría tenido mayor dificultad para averiguar en el Registro Mercantil si la socia recurrente asistió a la junta y votó el acuerdo de reparto de beneficios, la verdad es que se trata de una afirmación muy arriesgada, por no decir claramente gratuita. El acuerdo de distribución de dividendos no es inscribible en el Registro ni precisa ningún tipo especial de documentación, más allá del acta de la junta.

9 de junio de 2023

2.- LAS SANCIONES TRIBUTARIAS NO TIENEN PREFERENCIA DE COBRO

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 780/ 2023, de 22 de mayo (Roj: STS 2288/2023 – ECLI:ES:TS:2023:2288) rechaza el recurso de casación de la abogacía del Estado que sostenía lo contrario.

Transcribo lo que me parece esencial de los fundamentos jurídicos:

- D. CUARTO.

1.- Objeto de la controversia. El presente recurso tiene por objeto dilucidar si las sanciones tributarias gozan de preferencia de cobro, en el marco de un procedimiento de tercería de mejor derecho, frente al acreedor que había instado un procedimiento de ejecución de título judicial (en que se había condenado al deudor común al pago de determinada cantidad), conforme al régimen previsto en los arts. 77 LGT y 10 LGP.

3.- Bajo este régimen legal, la Audiencia, al resolver la demanda de tercería de mejor derecho interpuesta, ha considerado que el importe de las sanciones tributarias impuestas por la AEAT a D. Roberto, por razón de las infracciones derivadas del acta de liquidación «IRPF-2010», para cuyo cobro en vía de apremio se acordó el embargo de las participaciones de que era titular el citado deudor en la sociedad «Explotaciones Inmobiliarias Sanz Gutiérrez, S.L.», no goza del derecho de prelación de cobro del art. 77.1 LGT frente a los créditos del acreedor que obtuvo una sentencia a su favor de condena al pago del crédito derivado de un contrato de préstamo frente al mismo deudor, y que instó para su cobro un procedimiento de ejecución ordinario en el que había obtenido previamente el embargo de las mismas participaciones sociales. La razón esencial por la que la Audiencia llegó a esa conclusión estriba en que el citado art. 77.1 LGT limita ese derecho legal de prelación o preferencia a los «créditos tributarios», concepto en el cual considera que no se incluyen las «sanciones tributarias» que, conforme al art. 58.2 LGT «no formarán parte de la deuda tributaria», sin perjuicio de que su recaudación se rija por las normas del capítulo V del título III de esa ley.

La AEAT recurrente basa su tesis impugnativa, en esencia, en considerar que el concepto de «crédito tributario» es más amplio que el de «deuda tributaria«, pues incluye también las «sanciones», y que, en cualquier caso, la LGP confiere a todo derecho económico de naturaleza pública de que sea titular la Administración General del Estado las mismas prerrogativas que para su cobranza reconoce la LGT a los tributos. El recurso debe ser desestimado por las razones que exponemos a continuación.

4.3. Los créditos tributarios tienen reconocido legalmente un privilegio consistente en un derecho de cobro preferente, que el art. 77.1 LGT delimita en estos términos: «prelación para el cobro de los créditos tributarios vencidos y no satisfechos en cuanto concurra con otros acreedores, excepto que se trate de acreedores de dominio, prenda, hipoteca u otro derecho real debidamente inscrito en el registro correspondiente con anterioridad a la fecha en que se haga constar en el mismo el derecho de la Hacienda Pública, sin perjuicio de lo dispuesto en los artículos 78 y 79 de esta ley».

Este artículo es trasunto (ad pedem litterae) del art. 71 de la Ley 230/1963, de 28 de diciembre, General Tributaria.

Al interpretar este precepto, dijimos en la sentencia 1089/2004, de 19 de noviembre, que esa preferencia para el cobro de los créditos tributarios vencidos y no satisfechos era una preferencia (i) «ilimitada objetivamente» y (ii) «limitada subjetivamente sólo frente a acreedores de dominio, prenda, hipoteca u otros derechos reales inscritos en el correspondiente registro con anterioridad a la fecha en que se haga constar en el mismo registro el derecho de aquélla«.

5.1. Partimos nuevamente de la referencia jurisprudencial representada por la reiterada sentencia 1089/2004, de 19 de noviembre. Esta sentencia, tras asumir el giro jurisprudencial antes descrito, declaró expresamente que del importe por el que la AEAT pretendía un reconocimiento de preferencia de cobro debía excluirse el correspondiente a la «sanción«, de la que dice que es «deuda tributaria pero no propiamente crédito«

5.2. Está fuera de duda que las sanciones están excluidas del concepto de «deuda tributaria». Así lo dispone expresamente el art. 58.3 LGT: «las sanciones tributarias que puedan imponerse de acuerdo con lo dispuesto en el título IV de esta ley no formarán parte de la deuda tributaria». Sin perjuicio de que, conforme a la misma norma, «en su recaudación se aplicarán las normas incluidas en el capítulo V del título III de esta ley». Las sanciones tributarias son objeto de regulación separada en el título IV de la LGT. El preámbulo de la ley explica las razones de esta separación normativa: «El título IV regula, a diferencia de la Ley 230/1963, de 28 de diciembre, General Tributaria, la potestad sancionadora en materia tributaria de forma autónoma y separada de la deuda tributaria, tanto los aspectos materiales de tipificación de infracciones y sanciones como los procedimentales, estos últimos ausentes en dicha ley».

5.5. Faltan en la sanción (i) la finalidad de contribuir al sostenimiento de los gastos públicos, y (ii) gravar un hecho imponible revelador de capacidad económica. Estos dos elementos son los que distinguen los tributos de las sanciones e impide su confusión. Lo pone de manifiesto con toda claridad la citada sentencia del Tribunal Constitucional 276/2000, de 16 de noviembre….

Por tanto, tiene razón la Audiencia cuando argumenta, en el marco de la regla de la interpretación estricta de las preferencias crediticias, que en el caso de los créditos tributarios su cualidad de privilegiados se justifica en razón de su finalidad de subvenir al sostenimiento de los gastos públicos o de las necesidades colectivas, pero que esa finalidad no era la propia de las sanciones, las cuales responden a la idea de la represión o castigo de conductas ilícitas.

6.1. La abogacía del Estado, en representación de la AEAT, ha defendido la extensión del privilegio de los créditos tributarios a las sanciones por la vía de la invocación del art. 10.1 LGP, conforme al cual, «sin perjuicio de las prerrogativas establecidas para cada derecho de naturaleza pública por su normativa reguladora, la cobranza de tales derechos se efectuará, en su caso, conforme a los procedimientos administrativos correspondientes y gozará de las prerrogativas establecidas para los tributos en la Ley General Tributaria, y de las previstas en el Reglamento General de Recaudación«.

6.2. De esta norma, sin embargo, no se extrae la conclusión que pretende la recurrente. Aun partiendo de que el precepto se refiera a todos los derechos de contenido económico o patrimonial de naturaleza pública de que sea titular la Administración General del Estado (art. 5 LGP), si se repasa atentamente su texto, y no solo los fragmentos en que pone énfasis la recurrente, se observa que: (i) hay una remisión a la normativa reguladora propia de cada «derecho de naturaleza pública» respecto de sus prerrogativas respectivas, lo que, en nuestro caso, remite al régimen ya analizado del art. 77.1 LGT, como norma de aplicación preferente; (ii) el elemento central sobre el que gira la regulación del precepto está expresado con el término «cobranza»; esto es, la norma se refiere a la regulación de los procedimientos de cobro o exacción de esos derechos de naturaleza pública, es decir, a las normas procedimentales de su «recaudación»; (iii) a esa actividad administrativa de «cobranza» o recaudación se refiere la referencia que contiene la norma a las «prerrogativas establecidas para los tributos en la Ley General Tributaria, y de las previstas en el Reglamento General de Recaudación«; ya dijimos que la remisión del art. 58.3 LGT a las normas sobre recaudación del capítulo V del título III de la LGT no desvirtúa ni restringe la exclusión que la misma norma hace de las sanciones tributarias del concepto material de «deuda tributaria«.

Esta sentencia mantiene la doctrina sentada por la Sala Primera a partir de la sentencia de 19 de diciembre de 2004, a la que se refiere como punto de partida de un cambio de jurisprudencia obligado por la reforma de la Ley General Tributaria de 1995 que aclaró la aparente antinomia entre sus artículos 71 y 132, eliminando la referencia de éste al artículo 44 de la Ley Hipotecaria de forma que no pudiera sostenerse que la anotación preventiva del crédito tributario afectaba a la prelación para el cobro establecida en el artículo 71. Pero la misma sentencia limitó el alcance del privilegio al crédito tributario propiamente dicho, con exclusión de las sanciones impuestas.

Esta doctrina se refuerza ahora con el rechazo de la invocación de la Ley General Presupuestaria como amparo legal de la extensión de la preferencia de cobro a las sanciones pecuniarias. Además de los argumentos legales, que he transcrito, se refiere también la sentencia al “principio restrictivo inherente a los privilegios» que la jurisprudencia tiene reiteradamente consagrado, como criterio que justifica dicho rechazo.

15 de junio de 2023

3.- RECUPERACIÓN DE TRANSFERENCIA ERRONEA

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 615/ 2023, de 25 de abril (Roj: STS 1702/2023 – ECLI:ES:TS:2023:1702) condena al banco que se quedó con una cantidad transferida por error a la cuenta de un cliente que le debía dinero.

Iberdrola debía a una sociedad más de 400.000 euros, pero el crédito se cedió a un tercero con su conocimiento y consentimiento. Por error transfirió lo debido al primer acreedor que no llegó a disfrutarlo porque el banco que recibió el dinero lo aplicó a las deudas que tenía con él.

Iberdrola tuvo que hacer un segundo pago al acreedor correcto. Acto seguido demandó al banco y al primer receptor para recuperar lo indebidamente pagado. El banco fue condenado a devolver dicha cantidad, no así el primer acreedor. En apelación la Audiencia estimó el recurso del banco entendiendo que la acción ejercitada había prescrito por tratarse de responsabilidad extracontractual del art. 1902 del Código Civil y haber dejado transcurrir más de un año entre sus reclamaciones extrajudiciales.

El Tribunal Supremo estima el recurso extraordinario por infracción procesal interpuesto por Iberdrola y, asumiendo la instancia, revoca la sentencia apelada, confirmando la de primera instancia.

La estimación del recurso por infracción procesal se basa en la incongruencia derivada de que el actor no había accionado por el art. 1902 del Código Civil sino por el cobro de lo indebido y correlativo enriquecimiento injusto del banco, por lo que la acción prescribía a los cinco años del art. 1964 del Código Civil:

F.D. CUARTO

“1. La congruencia exige una necesaria correlación entre las pretensiones de las partes oportunamente deducidas y el fallo de la sentencia, teniendo en cuenta la petición y la causa de pedir (sentencias 698/2017, de 21 de diciembre; 233/2019, de 23 de abril; 640/2019, de 26 de noviembre y 31/2020, de 21 de enero).

2. En el caso que juzgamos la Audiencia ha resuelto el recurso de apelación interpuesto por la demandada entendiendo que, aunque se ejercita una acción basada en el cobro de lo indebido y también se acciona por la vía del enriquecimiento injusto, de los hechos de la demanda se induce que, como no existe relación contractual entre la demandante y Bankia, la acción ejercitada es la de responsabilidad extracontractual. Al apreciar que la acción de responsabilidad extracontractual estaba prescrita, sin entrar en el fondo del asunto, la Audiencia desestima la demanda contra Bankia.

De esta forma, al no pronunciarse sobre las acciones ejercitadas y hacerlo en cambio sobre la acción de responsabilidad extracontractual, la Audiencia ha prescindido de que en el suplico de la demanda expresamente se solicitaba que se declarase el pago por error a Urbana San Miguel de lo que ya no le era debido, que se declarase la afectación por parte de Bankia del dinero sin causa legítima que resulte oponible a la actora, participando así del cobro de lo indebido y que se declarase la obligación de restituir el dinero por enriquecimiento injusto. Toda la fundamentación de la demanda se centra en el análisis de la concurrencia de los requisitos de una y otra figura y no se menciona la responsabilidad extracontractual ni sus presupuestos. Al calificar los hechos como de responsabilidad extracontractual y aplicar el plazo de prescripción de un año, la Audiencia ha alterado el objeto del procedimiento, ha cambiado las acciones, se ha pronunciado sobre una acción no ejercitada y ha dejado de resolver las que sí se ejercitaron, incurriendo en incongruencia, sin que ello esté amparado por el principio iura novit curia, dada la sustantividad e independencia de las acciones ejercitadas frente a la decidida”.

Y, tras asumir la instancia, el Tribunal Supremo condena al banco a devolver el dinero erróneamente transferido.

F.D. QUINTO

“2. Ya nos hemos ocupado al resolver el recurso por infracción procesal acerca de que la acción ejercitada no es la de responsabilidad extracontractual y, en consecuencia, no procede aplicar el plazo de prescripción de un año. Debemos partir de que la actora fundó su demanda en el pago indebido a Urbana San Miguel, en la afectación para sí por parte de Bankia del ingreso indebido sin causa legítima que resultara oponible a la parte actora y en su consiguiente enriquecimiento sin causa. Así lo entendió el juzgado al estimar la demanda contra Bankia y ninguna de las alegaciones formuladas por Bankia en su recurso de apelación merece ser atendida.

3. De una parte, que la transferencia fuera correcta y el error lo cometiera la propia demandante no excluye la aplicación del régimen del cobro de lo indebido ni la pretensión restitutoria de quien por error pagó a quien no debía. Ese es precisamente el supuesto de hecho que contempla el art. 1895 CC, el error del solvens y, siendo objetivamente indebida la atribución patrimonial, es indiferente la diligencia o negligencia de quien pagó.

Por otra parte, no se puede admitir que Bankia pueda retener el dinero porque no fue el accipiens. El resultado práctico alcanzado mediante la operativa bancaria de la compensación ha sido muy semejante, pues Bankia retuvo para sí el pago indebido efectuado a su cliente en la cuenta que tenía abierta en la entidad. Tampoco se puede admitir que Bankia no deba restituir el dinero con el argumento de que la transferencia no es revocable una vez que ha sido abonada en la cuenta del beneficiario. En el caso, la entidad beneficiaria, conocedora del error, solicitó a Bankia que reintegrara el dinero, y el hecho de que Bankia fuera acreedora de la beneficiaria de la transferencia y pudiera compensar lo que esta última le debía con el saldo de la cuenta que mantenía en la entidad no cambia las cosas. La cláusula contractual que facultaba a Bankia a compensar las sumas que Urbana le adeudara en virtud de una póliza de aval con cualquier posición acreedora que la avalada ostentara frente al banco no amparaba a Bankia para retener el dinero una vez que supo que no pertenecía a su cliente, quien no era propietaria del dinero y que, por tanto, no era susceptible de compensación.

En definitiva, el pago realizado por la demandante no era un pago debido a Urbana San Miguel y, una vez que así se le comunicó a Bankia, primero por la propia Urbana San Miguel y luego por la demandante, Bankia debió proceder a retrocesión de la transferencia, pues no podía oponer a la demandante la facultad de compensación del dinero recibido con lo que Urbana San Miguel le adeudaba”.

La verdad es que la fama que arrastran las haciendas públicas y las corporaciones privadas que ocupan posiciones de dominio respecto de los sufridos ciudadanos y clientes y que viene a concretarse en la famosa maldición de “tengas pleitos (contra ellas) y los ganes” se justifica sobradamente con casos como éste.

Desde 2014 hasta 2023 está demorando el banco una devolución que debería haber sido inmediata y que se podría haber reclamado por una vía más enérgica que la meramente civil.

Si en vez de topar con otro peso pesado de similar tamaño se hubiera equivocado una empresa pequeña y le hacen lo mismo posiblemente la hubieran arruinado por no tener riñón para recurrir tanto tiempo y tantas veces.

16 de junio de 2023

4.- COMISIÓN DE APERTURA Y ÚLTIMA JURISPRUDENCIA DEL TRIBUNAL SUPREMO

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 816/2023, de 29 de mayo (Roj: STS 2121/2023 – ECLI:ES:TS:2023:2131) declara conforme a derecho la comisión de apertura cobrada por el banco en relación con un préstamo hipotecario.

En el pleito se había discutido la nulidad de varias cláusulas, pero al Tribunal Supremo se le plantearon dos: el pago de gastos notariales, que se acuerda distribuir por mitad en la sentencia y la comisión de apertura, que es a lo que voy a referirme.

Tanto el Juzgado de Primera Instancia como la Audiencia habían considerado nula la comisión de apertura percibida por el banco.

Interpuesto recurso de casación el T.S. acordó plantear decisión prejudicial ante el TJUE, que resolvió por sentencia de 16 de marzo de 2023 (asunto C-565/21).

A la vista de lo resuelto por el tribunal europeo se pronuncia el Tribunal Supremo en los términos que resumo a continuación.

F.D. PRIMERO.

En la escritura constaba:

1. « PACTO CUARTO. Comisiones». «Se estipulan, a favor de La Caixa y cargo de la PARTE ACREDITADA las comisiones siguientes:

a) Comisión de apertura: sobre la primera disposición a calcular sobre el importe de la misma y a satisfacer en este acto, que asciende a la cantidad de ochocientos cuarenta y cinco euros (845,00 €)”.

5.- La Audiencia Provincial desestimó el recurso de apelación formulado por el banco, por considerar que la atribución del pago de los gastos al consumidor era abusiva y porque la entidad prestamista no había justificado que el cobro de la comisión se correspondiera con la prestación de algún servicio efectivo.”

8.- El TJUE dictó la sentencia de 16 de marzo de 2023 (asunto C-565/21), cuyo fallo establece:

«1) El artículo 4, apartado 2, de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, debe interpretarse en el sentido de que se opone a una jurisprudencia nacional que, a la vista de la normativa nacional que preceptúa que la comisión de apertura retribuye los servicios relacionados con el estudio, la concesión o la tramitación del préstamo o crédito hipotecario u otros servicios similares, considera que la cláusula que establece esa comisión forma parte del «objeto principal del contrato» a efectos de dicha disposición, por entender que tal comisión constituye una de las partidas principales del precio.

»2) El artículo 5 de la Directiva 93/13 debe interpretarse en el sentido de que, para valorar el carácter claro y comprensible de una cláusula contractual que estipula el pago por el prestatario de una comisión de apertura, el juez competente deberá comprobar, a la vista de todos los elementos de hecho pertinentes, que el prestatario está en condiciones de evaluar las consecuencias económicas que se derivan para él de dicha cláusula, entender la naturaleza de los servicios proporcionados como contrapartida de los gastos previstos en ella y verificar que no hay solapamiento entre los distintos gastos previstos en el contrato o entre los servicios que estos retribuyen. »

3) El artículo 3, apartado 1, de la Directiva 93/13 debe interpretarse en el sentido de que no se opone a una jurisprudencia nacional que considera que una cláusula contractual que, de acuerdo con la normativa nacional pertinente, estipula el pago por el prestatario de una comisión de apertura, cuyo destino es remunerar los servicios relacionados con el estudio, el diseño y la tramitación singularizada de una solicitud de préstamo o crédito hipotecario, puede, en su caso, no causar, en detrimento del consumidor, un desequilibrio importante entre los derechos y las obligaciones de las partes que derivan del contrato, con la condición de que la posible existencia de dicho desequilibrio sea objeto de un control efectivo por el juez competente de conformidad con los criterios emanados de la jurisprudencia del Tribunal de Justicia.

F.D. QUINTO.

1.- En las normas de transparencia bancaria, la comisión de apertura tiene un tratamiento específico, diferente al del resto de las comisiones bancarias.

2.- Este tratamiento diferenciado entre la comisión de apertura y las restantes comisiones bancarias se mantuvo en la redacción originaria de la Ley 2/2009, de 31 de marzo…su artículo 5 establecía lo siguiente….. »b) En los préstamos o créditos hipotecarios sobre viviendas, la comisión de apertura, que se devengará una sola vez, englobará cualesquiera gastos de estudio, de concesión o tramitación del préstamo o crédito hipotecario u otros similares inherentes a la actividad de la empresa ocasionada por la concesión del préstamo o crédito. En el caso de préstamos o créditos denominados en divisas, la comisión de apertura incluirá, asimismo, cualquier comisión por cambio de moneda correspondiente al desembolso inicial del préstamo o crédito.

»Las restantes comisiones y gastos repercutibles a cargo del consumidor, que la empresa aplique sobre estos préstamos o créditos, deberán responder a la prestación de un servicio específico distinto de la concesión o de la administración ordinaria del préstamo o crédito». (Énfasis añadido). Las negritas de ambos párrafos, están en este caso en el original).

F.D. SÉPTIMO.

La STJUE de 16 de marzo de 2023 (asunto C-565/21)

1.- En primer lugar, la sentencia descarta que la comisión de apertura forme parte del objeto principal del contrato, al mantener un concepto estricto de elemento esencial en el contrato de préstamo, desde el punto de vista del prestatario, y considerar únicamente como tal el interés remuneratorio. Por lo que en este particular nuestra jurisprudencia debe ser modificada, en el sentido de que, al no formar parte la comisión de apertura de los elementos esenciales del contrato, en los términos del art. 4.2 de la Directiva 93/13/CEE, de 5 de abril, sobre cláusulas abusivas en los contratos con consumidores, puede ser objeto de control de contenido (abusividad) aunque sea transparente.

2.- A continuación, la STJUE especifica cuáles son los elementos que debe comprobar el juez nacional para concluir que la cláusula que establece la comisión de apertura de un préstamo o crédito hipotecario es clara y comprensible, en cuanto a sus consecuencias jurídicas y económicas, como requisito previo de transparencia para su licitud:

(i) Evaluar las consecuencias económicas que se derivan para el consumidor de dicha cláusula, lo que conllevará que pueda entender la naturaleza de los servicios proporcionados como contrapartida de los gastos previstos en ella.

(ii) Verificar que no hay solapamiento entre los distintos gastos previstos en el contrato o entre los servicios que estos retribuyen.

(iii) Comprobar que la entidad financiera ha suministrado la información obligatoria conforme a la normativa nacional y si la ha incluido en su oferta o publicidad previa en relación con el tipo de contrato suscrito

(iv) Valorar la especial atención que el consumidor medio presta a una cláusula de este tipo, en la medida en que estipula el pago íntegro de una cantidad sustancial desde el momento de la concesión del préstamo o crédito.

F.D. OCTAVO.

1.- Tras la exposición de esta doctrina, debemos adelantar que no cabe una solución unívoca sobre la validez o invalidez de la cláusula que establece la comisión de apertura, puesto que dependerá del examen individualizado de cada caso, conforme a la prueba practicada.

2.- Lo que debemos hacer, en consecuencia, desde el punto de vista casacional, es comprobar si la sentencia recurrida aplica estos criterios establecidos en la sentencia del TJUE para realizar el control de abusividad de la cláusula en la que se recoge la comisión de apertura. Lo que analizaremos a continuación.

3.- Respecto a la información relacionada con la normativa nacional, a la que hace referencia el apartado 42 de la sentencia del TJUE, los requisitos de transparencia de la comisión de apertura que exigía la normativa bancaria que regía en la fecha del contrato (apartado 4.1 del anexo II de la Orden de 5 de mayo de 1994, sobre transparencia de las condiciones financieras de los préstamos hipotecarios) eran los siguientes: (i) la comisión debía comprender todos («cualesquiera») los gastos de estudio, concesión o tramitación del préstamo hipotecario, u otros similares inherentes a la actividad de la entidad prestamista ocasionada por la concesión del préstamo; (ii) debía integrarse obligatoriamente en una única comisión, que tenía que denominarse necesariamente «comisión de apertura»; (iii) dicha comisión se devengaría de una sola vez; y (iv) su importe y su forma y fecha de liquidación debían estar especificados en la propia cláusula.

Todos estos parámetros se cumplen en el caso de la cláusula litigiosa. Además, en la escritura pública consta que la entidad financiera había entregado a los acreditados un ejemplar de las tarifas de comisiones y el notario dio fe de que las condiciones financieras de la oferta vinculante eran coincidentes con las del documento público, así como que el proyecto de escritura había estado a disposición de los consumidores, para su examen en la notaría, durante los tres días hábiles anteriores al otorgamiento.

4.- Este concepto legal de la comisión de apertura como retributiva de los gastos de estudio, concesión o tramitación del préstamo hipotecario (en general, inherentes a la actividad de la entidad prestamista ocasionada por la concesión del préstamo o crédito) ha sido expresamente asumido en el apartado 57 de la referida sentencia del TJUE de 16 de marzo de 2023, al indicar que el destino de la comisión de apertura es «de acuerdo con la normativa nacional pertinente cubrir el coste de las actuaciones relacionadas con el estudio, la concesión o la tramitación del préstamo o crédito». Lo que reitera el apartado 59:

«[u]na cláusula contractual regulada por el Derecho nacional que establece una comisión de apertura, comisión que tiene por objeto la remuneración de servicios relacionados con el estudio, el diseño y la tramitación singularizada de una solicitud de préstamo o crédito hipotecario, los cuales son necesarios para su concesión, no parece, sin perjuicio de la comprobación que deberá efectuar el juez competente, que pueda incidir negativamente en la posición jurídica en la que el Derecho nacional sitúa al consumidor, a menos que no pueda considerarse razonablemente que los servicios proporcionados como contrapartida se prestan en el ámbito de las prestaciones antes descritas o que el importe que debe abonar el consumidor en concepto de dicha comisión sea desproporcionado en relación con el importe del préstamo».

5.- En cuanto a la posibilidad de que el consumidor pueda entender la naturaleza de los servicios prestados en contrapartida a la comisión de apertura, sobre dicha base legal de que retribuye los gastos de estudio y preparación inherentes a la concesión del préstamo, la cláusula figura claramente en la escritura pública, individualizada en relación con otros pactos y condiciones (incluso los relativos a otras comisiones), sus términos están resaltados y queda claro, mediante una lectura comprensiva, que consiste en un pago único e inicial si se dispone de una sola vez de la totalidad del crédito, tal y como sucedió. Y respecto de lo que supone económicamente, también es fácilmente comprensible en cuanto a su coste, que está predeterminado e indicado numéricamente, y además los prestatarios supieron de su cobro en la misma fecha, puesto que se les detrajo del total dispuesto. Aparte de que se incluye como uno de los conceptos integrantes de la TAE.

7.- Respecto de la proporcionalidad del importe, con todas las cautelas que supone tener que examinar este requisito sin incurrir en un control de precios, no parece que una comisión de 845 € sobre un capital de 130.000 € sea desproporcionada, en cuanto que supone un 0,65% del capital. Según las estadísticas del coste medio de comisiones de apertura en España accesibles en internet, dicho coste oscila entre 0,25% y 1,50%.

8.- De todo lo cual, cabe concluir que, en este concreto caso, la cláusula que impuso el pago de la comisión de apertura fue transparente y no abusiva. En su virtud, este segundo motivo de casación debe ser estimado, puesto que la Audiencia Provincial limitó su análisis al hecho de que no se justificó en qué consistieron los servicios que se retribuyeron con la comisión de apertura, lo que, como hemos visto, ha sido descartado expresamente como requisito de validez por el TJUE.

Esta es la primera sentencia que dicta el Tribunal Supremo español sobre la validez de la comisión de apertura, una vez se ha pronunciado el TJUE, a instancia de la propia Sala, sobre los requisitos que debe cumplir su establecimiento para que no resulten lesionados los derechos de los consumidores, reconocidos tanto por la legislación comunitaria como por la nacional.

En la sentencia se hace mención de la jurisprudencia previa del mismo Tribunal Supremo sobre la cuestión que, siguiendo la senda iniciada en relación con otros aspectos de la contratación hipotecaria, había sido cuestionada ante el TJUE. Nuestro tribunal decide entonces pedir una decisión prejudicial que ratifique o corrija esa jurisprudencia nacional a partir de lo que verdaderamente había dicho, no de la versión que se había trasladado al TJUE en peticiones anteriores.

La respuesta, como se ve, es que, por un lado, debe corregirse la jurisprudencia nacional porque la comisión de apertura no forma parte de lo que constituye núcleo esencial del contrato, lo que se reserva a los intereses ordinarios. Por ello, aunque sea transparente, se puede declarar abusiva.

Respecto de los criterios a tener en cuenta para juzgar sobre la abusividad de la cláusula, es manifiesto que requerirá que en cada caso se aleguen y prueben ante el juez.

En definitiva, habrá que ver si el prestatario ha recibido suficiente información sobre los servicios remunerados y sobre la cuantía de la comisión. También si esta cuantía es o no proporcionada en función del importe del préstamo y de los usos bancarios (dado que no puede imponerse un control de precios por vía jurisprudencial).

Cobra especial importancia, como resalta la sentencia, el contenido de la escritura. La forma en que la minuta elaborada por los servicios jurídicos de los bancos ha previsto para recoger la comisión y las declaraciones que el notario hace respecto de la correspondencia entre la información previa y el contenido del contrato.

A partir de esta sentencia posiblemente no se pueda eliminar la litigiosidad actual sobre la comisión de apertura (resulta desolador comprobar el número de pleitos pendientes en todas las jurisdicciones, incluso en el Tribunal Supremo sobre ésta y otras cuestiones relacionadas con los préstamos hipotecarios) pero, posiblemente, sirva para reducirla significativamente al estar redactadas la mayoría de las escrituras en términos parecidos a los enjuiciados en la que dio lugar a tan extensa tramitación, pese a estar discutiendo por 845 euros.

20 de junio de 2023

Álvaro José Martín Martín

Registrador Mercantil de Murcia

ENLACES:

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS TRATADAS EN CRÓNICA BREVE DE TRIBUNALES

- Enlaces a algunas sentencias de interés

- Etiqueta Álvaro José Martín Martín

- Nuevo Libro: Manual de buenas prácticas concursales y registrales

- Gobierno Corporativo y calificación registral

- Real Academia de Legislación y Jurisprudencia de Murcia

RECURSOS EN ESTA WEB SOBRE: NORMAS – RESOLUCIONES

OTROS RECURSOS: Secciones – Participa – Cuadros – Práctica – Modelos – Utilidades