- DISPOSICIONES GENERALES:

- Ley 4/2022: Consumidores y usuarios en situaciones de vulnerabilidad

- Modificación de los Impuestos sobre Sociedades y Renta de No Residentes: Asimetría híbrida. Declaración bienes en el extranjero.

- Horario legal 2022 – 2026

- Senegal: Convenio y Acuerdo sobre Seguridad Social

- Campaña declaración IRPF y Patrimonio 2021

- Violencia de género y liquidación del régimen económico matrimonial

- Francia: Convenio de nacionalidad.

- RDLey 6/2022: Medidas urgentes por la guerra de Ucrania

- RDLey 7/2022: seguridad de redes 5G

- Cotizaciones Seguridad Social 2022

- Disposiciones Autonómicas

- Tribunales

- SECCIÓN II

- Convocado Concurso Registros

- RESOLUCIONES:

- ENLACES:

INFORME Nº 330. (BOE MARZO de 2022)

Primera Parte: Secciones I y II.

IR A LISTA DE INFORMES MENSUALES

IR A ¡NO TE LO PIERDAS! DE MARZO

| Equipo de redacción: |

| * José Félix Merino Escartín, registrador de la propiedad de Madrid. |

| * Carlos Ballugera Gómez registrador de la propiedad de Las Rozas de Madrid. |

| * Alfonso de la Fuente Sancho, notario de San Cristóbal de La Laguna (Tenerife). |

| * María Núñez Núñez, registradora de la propiedad y mercantil de Lugo. |

| * Inmaculada Espiñeira Soto, notaria de Santiago de Compostela. |

| * José Ángel García-Valdecasas Butrón, registrador. |

| * Juan Carlos Casas Rojo, registrador de la propiedad de Cádiz nº 3 |

| * José Antonio Riera Álvarez, notario de Arucas (Gran Canaria) |

| * Albert Capell Martínez, notario de El Prat, antes de Fraga (Huesca) y antes de Boltaña |

| * Gerardo García-Boente Dávila, letrado en ejercicio, E3 Universidad Comillas |

| * María García-Valdecasas Alguacil, registradora de Barcelona |

| * Emma Rojo Iglesias, registradora de Alcalá de Henares (Madrid) |

| * Javier Máximo Juárez González, notario de Valencia |

| * Víctor Esquirol Jiménez, notario de El Masnou (Barcelona) |

DISPOSICIONES GENERALES:

Ley 4/2022: Consumidores y usuarios en situaciones de vulnerabilidad

Ley 4/2022, de 25 de febrero, de protección de los consumidores y usuarios frente a situaciones de vulnerabilidad social y económica.

Resumen: Con contenido cercano al RDLey 1/2021, de 19 de enero, reforma la Ley de Consumidores y Usuarios, fundamentalmente en cuanto al tratamiento de los consumidores vulnerables, información precontractual, letra e idioma de las cláusulas. Inscripción de determinados bienes del sector ferroviario con certificación del artículo 206 LH y sin necesidad de licencia.

Tiene como antecedente directo el Real Decreto-ley 1/2021, de 19 de enero, de protección de los consumidores y usuarios frente a situaciones de vulnerabilidad social y económica. Se debe de considerar derogado en todas aquellas materias que coincidan con esta Ley, pero el legislador ha olvidado incluir una disposición derogatoria expresa. En muy buena medida se ha copiado el texto del RDLey, hasta el punto de que mantiene en la Exposición de Motivos la justificación de la urgencia, tratándose, sin embargo, ahora de una ley ordinaria.

A) Reforma TR Ley de Consumidores.

La reforma del Texto Refundido afecta en total a 17 artículos (sólo 8 en el RDLey):

Consumidores vulnerables. Se añade su definición al artículo 3:

“2. Asimismo, a los efectos de esta ley y sin perjuicio de la normativa sectorial que en cada caso resulte de aplicación, tienen la consideración de personas consumidoras vulnerables respecto de relaciones concretas de consumo, aquellas personas físicas que, de forma individual o colectiva, por sus características, necesidades o circunstancias personales, económicas, educativas o sociales, se encuentran, aunque sea territorial, sectorial o temporalmente, en una especial situación de subordinación, indefensión o desprotección que les impide el ejercicio de sus derechos como personas consumidoras en condiciones de igualdad”

Derechos básicos de los consumidores y usuarios. Las modificaciones introducidas en el artículo 8 por el RDLey -y que se mantienen- están relacionadas, fundamentalmente, con la introducción de un segundo apartado especialmente dedicado a los consumidores vulnerables:

“2. Los derechos de las personas consumidoras vulnerables gozarán de una especial atención, que será recogida reglamentariamente y por la normativa sectorial que resulte de aplicación en cada caso. Los poderes públicos promocionarán políticas y actuaciones tendentes a garantizar sus derechos en condiciones de igualdad, con arreglo a la concreta situación de vulnerabilidad en la que se encuentren, tratando de evitar, en cualquier caso, trámites que puedan dificultar el ejercicio de los mismos.”

Información y medios de comunicación. También pensando en los consumidores vulnerables se mantiene en el artículo 17 un apartado adicional añadido por el RDLey:

“3. En el cumplimiento de lo dispuesto en los apartados anteriores, se prestará especial atención a aquellos sectores que, debido a su complejidad o características propias, cuenten con mayor proporción de personas consumidoras vulnerables entre sus clientes o usuarios, atendiendo de forma precisa a las circunstancias que generan la situación de concreta vulnerabilidad.”

Etiquetado y presentación de los bienes y servicios. Se modifican los apartados 1 y 2 del artículo 18, dedicado al etiquetado y presentación de los bienes y servicios, al objeto de determinar que, prestarán especial atención a las personas consumidoras vulnerables, todos los bienes y servicios puestos a disposición de los consumidores y usuarios deberán ser de fácil acceso y comprensión y, en todo caso, incorporar, acompañar o, en último caso, permitir obtener de forma clara y comprensible, información veraz, eficaz y suficiente sobre sus características esenciales, conforme se detalla en el mismo. Destacamos que debe constar:

– Fecha de producción o suministro y lote, cuando sea exigible reglamentariamente, plazo recomendado para el uso o consumo o fecha de caducidad.

– Instrucciones o indicaciones para su correcto uso o consumo, así como la correcta gestión sostenible de sus residuos, advertencias y riesgos previsibles.

– Información sobre los servicios de información y atención al cliente, así como los procedimientos de interposición de quejas y reclamaciones.

Prácticas comerciales. Se da nueva redacción al artículo 19, al disponerse que los legítimos intereses económicos y sociales de los consumidores y usuarios deberán ser respetados en los términos establecidos en esta norma, aplicándose, además, lo previsto en las normas civiles y mercantiles, en las regulaciones sectoriales de ámbito estatal, así como lo previsto en la normativa comunitaria y autonómica que resulten de aplicación, incorporándose al texto refundido la referencia a que las prácticas comerciales de los empresarios quedan sujetas a lo dispuesto en el texto refundido, en la Ley 3/1991, de 10 de enero, de Competencia Desleal, y en la Ley 7/1996, de 15 de enero, de Ordenación del Comercio Minorista, no obstante la normativa sectorial que en cada caso resulte de aplicación.

Al efecto se prevé que, respecto a las prácticas comerciales relativas a servicios financieros y bienes inmuebles, o en el ámbito de las telecomunicaciones o energético, podrán establecerse normas legales o reglamentarias que ofrezcan una mayor protección al consumidor o usuario.

Las políticas públicas que inciden en el ámbito del consumo y las prácticas comerciales orientadas a las personas consumidoras vulnerables estarán destinadas dentro del ámbito de las relaciones entre consumidores o usuarios y empresarios a prever y remover las circunstancias que generan la situación de vulnerabilidad, así como a paliar sus efectos, en particular en relación con las comunicaciones comerciales o información precontractual facilitada, la atención post contractual o el acceso a bienes o servicios básicos.

Ofertas comerciales. Se reitera el nuevo apartado del artículo 20 para resaltar que la información necesaria a incluir en la oferta comercial deberá facilitarse a los consumidores o usuarios, principalmente cuando se trate de personas consumidoras vulnerables, en términos claros, comprensibles, veraces y en un formato fácilmente accesible, de forma que aseguren su adecuada comprensión y permitan la toma de decisiones óptimas para sus intereses.

Control de calidad. También afecta levemente la reforma al art. 43 c) (cooperación en materia de control de la calidad) para dotar al texto de coherencia semántica y gramatical en relación con la nueva figura de persona consumidora vulnerable

Información previa al contrato. El artículo 60 regula la información que ha de recibir el consumidor antes de que quede vinculado por el contrato. Ahora se reitera un párrafo adicional, según el cual, “Sin perjuicio de la normativa sectorial que en su caso resulte de aplicación, los términos en que se suministre dicha información, principalmente cuando se trate de personas consumidoras vulnerables, además de claros, comprensibles, veraces y suficientes, se facilitarán en un formato fácilmente accesible, garantizando en su caso la asistencia necesaria, de forma que aseguren su adecuada comprensión y permitan la toma de decisiones óptimas para sus intereses.»

También se incorpora otro apartado -este es nuevo ahora- relativo al idioma y gratuidad de esa información: “La información precontractual debe facilitarse al consumidor y usuario de forma gratuita y al menos en castellano y en su caso, a petición de cualquiera de las partes, deberá redactarse también en cualquiera de las otras lenguas oficiales en el lugar de celebración del contrato.»

Prueba del ejercicio de desistimiento. Se añade un párrafo al artículo 72 con este contenido: “En el caso de las personas consumidoras vulnerables, se facilitará la prueba del ejercicio del derecho de desistimiento bastando una afirmación de parte en plazo.”

Tamaño de la letra en las cláusulas no negociadas individualmente. La modificación de la letra b) del artículo 80 define con más precisión estos extremos: “b) …Accesibilidad y legibilidad, de forma que permita al consumidor y usuario el conocimiento previo a la celebración del contrato sobre su existencia y contenido. En ningún caso se entenderá cumplido este requisito si el tamaño de la letra del contrato fuese inferior a los 2.5 milímetros, el espacio entre líneas fuese inferior a los 1.15 milímetros o el insuficiente contraste con el fondo hiciese dificultosa la lectura.”. Entrará en vigor pasados tres meses.

Idiomas oficiales. Se modifican los siguientes artículos para incluir que “a petición de cualquiera de las partes, deberá redactarse también en cualquiera de las otras lenguas oficiales en el lugar de celebración del contrato.”

– contratos celebrados fuera del establecimiento (art. 99.1)

– garantías (apartado 2 del artículo 127)

– viajes combinados (apartado 3 del artículo 153)

Viajes combinados y servicios de viaje vinculados. En el Libro IV se modifican el apartado 2 de artículo 150 (ámbito de aplicación), la letra k) del apartado 1 del artículo 151 (definición de «falta de conformidad»), el apartado 3 del artículo 153 (idioma de la información precontractual), el primer párrafo del apartado 3 del artículo 160 (y el apartado 1 del artículo 161 (sobre responsabilidad del organizador).

Norma básica estatal. Mediante el artículo segundo, se procede a modificar la disposición final primera del Real Decreto Legislativo 1/2007, de 16 de noviembre, TR Ley General para la Defensa de los Consumidores y Usuarios, relativa al título competencial, al objeto de adecuar su contenido al carácter de normativa básica estatal de los preceptos que son objeto de modificación.

B) Disposiciones adicionales:

La D. Ad 1ª, dedicada al etiquetado inclusivo, prevé que el Gobierno, en el plazo de un año desde la entrada en vigor de esta ley, desarrollará reglamentariamente un etiquetado en alfabeto braille, así como en otros formatos que garanticen la accesibilidad universal de aquellos bienes y productos de consumo de especial relevancia para la protección de la seguridad, integridad y calidad de vida, especialmente de las personas ciegas y con discapacidad visual como personas consumidoras vulnerables.

La D. Ad. 2ª prevé un plan de medidas para favorecer la inclusión financiera de las personas más vulnerables y especialmente de las personas de mayor edad. Busca que obtengan una atención personalizada, sin discriminación motivada por «brecha digital».

La D.Ad.3ª prevé la adopción de medidas para paliar las dificultades que tienen las personas más vulnerables y, especialmente, las personas mayores, para acceder a los servicios financieros y también para permitir que existan mayor número de cajeros automáticos especialmente en el mundo rural.

C) Inscripción de bienes del sector ferroviario.

La D.F. 2ª añade una nueva D.Ad. 22ª a la Ley 38/2015, de 29 de septiembre, del Sector Ferroviario, que transcribimos:

“Regularización registral y catastral de los bienes del sector ferroviario.

1. Las operaciones de agrupación, división, agregación y segregación de fincas de las entidades públicas empresariales Administrador de Infraestructuras Ferroviarias (ADIF), ADIF-Alta Velocidad o RENFE-Operadora, así como de las fincas procedentes de la extinta entidad pública empresarial Ferrocarriles Españoles de Vía Estrecha FEVE que hayan pasado a ser de titularidad de alguna de esas entidades públicas, podrán inscribirse en el Registro de la Propiedad mediante la certificación prevista en el artículo 206 de la Ley Hipotecaria sin necesidad de acreditar o contar con la conformidad, aprobación o autorización administrativa prevista en la legislación de ordenación territorial y urbanística.

La misma regla se aplicará a las operaciones de agrupación, división, agregación y segregación de fincas siguientes:

a) Las derivadas de las transmisiones o traspasos de bienes entre las entidades Administrador de Infraestructuras Ferroviarias (ADIF) y ADIF-Alta Velocidad.

b) Las derivadas de la delimitación o reordenación de las zonas de servicio ferroviario.

c) Las derivadas de la necesaria delimitación o constancia en el Registro de la Propiedad entre las zonas de dominio público y de bienes patrimoniales de las mencionadas entidades públicas empresariales como consecuencia de la desafectación total o parcial de bienes de dominio público.

Por el contrario, no se aplicará esta regla a las operaciones de agrupación, división, agregación y segregación de bienes patrimoniales de las mencionadas entidades públicas empresariales que no se deriven de la delimitación o reordenación de las zonas de servicio ferroviario o de la desafectación total o parcial de bienes de dominio público.

2. La certificación expedida conforme al apartado anterior será título válido y suficiente para hacer constar todas esas operaciones en el Catastro Inmobiliario, siempre que vaya acompañada en su caso de la documentación gráfica prevista en la normativa catastral.”

D) Suspensión de desahucios y lanzamientos.

Parece deducirse del contenido de la D.F. 3º que las medidas excepcionales adoptadas como consecuencia de la pandemia Covil-19 concluyeron el 28 de febrero de 2022. Ver resumen de medidas publicado en 2021.

E) Aguas

Con redacción similar a la del Real Decreto-ley 1/2021, de 19 de enero, la D.F.5ª permite que, mediante real decreto, se modifique la reforma que hizo la D.F. 5ª Ley de Presupuestos de 2021 en el Reglamento del Dominio Público Hidráulico.

La D.F.6ª modifica los precios básicos del canon de control de vertidos, lo que afecta al art. 113 de la Ley de Aguas.

Entró en vigor el 2 de marzo de 2022, a excepción de la reforma del artículo 80 TRLDCyU (texto de la letra en las cláusulas no negociadas individualmente), que entrará en vigor el 2 de junio de 2022.

Modificación de los Impuestos sobre Sociedades y Renta de No Residentes: Asimetría híbrida. Declaración bienes en el extranjero.

Ley 5/2022, de 9 de marzo, por la que se modifican la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, y el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado mediante Real Decreto Legislativo 5/2004, de 5 de marzo, en relación con las asimetrías híbridas.

Resumen: Se transpone la Directiva (UE) 2016/1164 que previene prácticas de elusión fiscal. Afecta fundamentalmente al Impuesto sobre Sociedades y al de la Renta de No Residentes, pero también se modifican, en la Ley General Tributaria, la declaración de bienes en el extranjero y, en el IRPF, la definición de ganancias patrimoniales no justificadas.

Playa de Palma de Mallorca al atardecer. Por Silvia Núñez Sánchez.

A) Impuesto sobre Sociedades.

Se transpone la Directiva (UE) 2016/1164 del Consejo, de 12 de julio de 2016, por la que se establecen normas contra las prácticas de elusión fiscal que inciden directamente en el funcionamiento del mercado interior, tras su modificación por la Directiva (UE) 2017/952 del Consejo, de 29 de mayo de 2017, en lo que se refiere a las asimetrías híbridas con terceros países, menos parte de la regulación de las asimetrías híbridas invertidas.

El contenido básico de la reforma se concentra en la incorporación del artículo 15 bis a la Ley del Impuesto sobre Sociedades, dedicado a las asimetrías híbridas.

El complejo concepto de asimetría híbrida se encuentra definido en el artículo 2 9) de la Directiva. La Directiva de 2017 aclara que las normas sobre las asimetrías híbridas «(…) deben tratar situaciones de asimetría derivadas de dobles deducciones, de conflictos en la calificación de los instrumentos financieros, pagos y entidades, o de la atribución de pagos. Dado que las asimetrías híbridas podrían dar lugar a una doble deducción o a una deducción sin inclusión, es necesario establecer normas en virtud de las cuales el Estado miembro implicado deniegue la deducción de un pago, unos gastos o unas pérdidas, u obligue al contribuyente a incluir el pago en su renta imponible, según sea adecuado (…)»,

Los preceptos de la Directiva (UE) 2016/1164 son aplicables a las asimetrías híbridas que tienen lugar entre España y otros Estados miembros y entre España y terceros países o territorios. Por ello, se regula una «norma primaria», entendida como la solución que se considera apropiada para anular los efectos fiscales de la asimetría híbrida, y una «norma secundaria» que será aplicable cuando no se haya aplicado la primera, ya sea porque exista discrepancia en la transposición y aplicación de la Directiva aunque todos los Estados miembros hayan actuado de conformidad con ella o porque en la asimetría híbrida participe un tercer país o territorio que no tenga preceptos para neutralizar los efectos de tales asimetrías.

Los preceptos sobre asimetrías híbridas serán aplicables cuando entre las partes que intervienen en la operación medie una relación de asociación, se ejerza influencia significativa o se actúe conjuntamente respecto de los derechos de voto o propiedad del capital, así como cuando la asimetría tenga lugar en el marco de un mecanismo estructurado, cuyo concepto se recoge (artículo 2 11) de la Directiva).

La asimetría de instrumento financiero híbrido genera una asimetría en resultados tipo «deducción sin inclusión» consistente en la deducción de un gasto en el país del ordenante del pago sin la correspondiente tributación del ingreso correlativo en el país del beneficiario o inversor, como consecuencia de diferencias en la calificación del instrumento o del gasto. La neutralización de dicha asimetría, en el artículo 15 bis.1 LIS, tiene como regla primaria la no deducción del gasto en el Impuesto sobre Sociedades del contribuyente residente en territorio español, cuando España sea el país del ordenante, y como regla secundaria la inclusión del ingreso en la base imponible de dicho Impuesto sin que proceda su exención, cuando España sea el país del beneficiario o inversor y la deducción del gasto se haya permitido en el país del ordenante. Hay excepciones relacionadas con el pago del rendimiento subyacente de un instrumento financiero,

Las entidades híbridas son definidas en la Directiva (UE) 2016/1164 del Consejo, de 12 de julio de 2016, como «toda entidad o mecanismo que sean considerados entidades imponibles en virtud de la legislación de una jurisdicción y cuyas rentas o gastos se consideren rentas o gastos de otro u otros sujetos en virtud de la legislación de otra jurisdicción» (artículo 2 9 i) de la Directiva)

En el caso de las entidades híbridas, que, como consecuencia de una calificación fiscal diferente en la legislación del país o territorio en el que está establecida o registrada la entidad y en la del país del inversor de dicha entidad, dan lugar a una asimetría en resultados del tipo «deducción sin inclusión», se aplicará, igualmente, como regla primaria la no deducción del gasto en el Impuesto sobre Sociedades del contribuyente residente en territorio español, cuando España sea el país en el que se considere realizado el pago y, como regla secundaria, la inclusión del ingreso en la base imponible del citado contribuyente, cuando España sea el país en el que se considera recibido el pago, y el país del ordenante haya permitido la deducibilidad del gasto. Ambas reglas se incorporan en el artículo 15 bis.2 LIS.

Para el caso de la entidad híbrida inversa, se transpone en el artículo 15 bis.3 LIS, exclusivamente, la regla primaria por la que se deniega la deducción del gasto en el contribuyente del Impuesto sobre Sociedades cuando, como consecuencia de la diferente calificación fiscal de la entidad vinculada con la que se realice la operación en el país o territorio de dicha entidad y en el país o territorio del inversor o partícipe en dicha entidad, no se genere un ingreso.

La misma regla primaria se aplicará en las asimetrías de establecimientos permanentes híbridos que den lugar a un resultado de deducción sin inclusión. En estos casos, en el artículo 15 bis.5, letras a) y b), se establece como regla primaria la no consideración como gasto fiscalmente deducible del pago realizado por el contribuyente del Impuesto sobre Sociedades, no siendo objeto de transposición la regla secundaria. En cuanto a la asimetría de establecimiento permanente, la regla primaria regulada en el artículo 15 bis.5, letra c), que se establece no permite la deducibilidad del gasto estimado en la medida en que no se compense con un ingreso del establecimiento permanente que genere renta de doble inclusión, con un plazo de tres años para deducir la parte pendiente siempre que se compense con ingresos que generen renta de doble inclusión.

La asimetría de establecimiento permanente no computado se define como aquella en la que existe un establecimiento permanente con arreglo a la legislación del país de la casa central pero no existe tal establecimiento permanente con arreglo a la legislación del otro país o territorio. Esta situación genera una asimetría de «doble no inclusión» en la medida en que las rentas del mencionado establecimiento permanente no estén sujetas a tributación en ninguno de los dos países. Se trata en el artículo 15 bis.6 LIS.

Cuando la asimetría en resultados sea del tipo «doble deducción», consistente en que el mismo gasto tiene la consideración de fiscalmente deducible en dos países o territorios, se deniega, como regla primaria, la deducción del gasto en el Impuesto sobre Sociedades cuando España es el país del inversor y, como regla secundaria, se deniega la deducibilidad de tal gasto en el contribuyente que lo haya efectuado cuando España sea el país del ordenante y el país o territorio del inversor no haya negado tal deducción. El país del ordenante es en el que se ha originado el pago, se ha generado el gasto o la pérdida o, cuando se trate de pagos realizados por una entidad híbrida o por un establecimiento permanente, el país o territorio en el que estos estén situados, siendo el país del inversor el otro país o territorio.

La regla establecida para las asimetrías importadas (art. 9.3 de la Directiva) dispone que deberá denegarse la «deducción por un pago realizado por un contribuyente cuando dicho pago financie, directa o indirectamente, gastos deducibles que den lugar a una asimetría híbrida mediante una transacción o una serie de transacciones realizadas entre empresas asociadas o acordadas en el marco de un mecanismo estructurado, excepto cuando una de las jurisdicciones afectadas por las transacciones o series de transacciones haya realizado un ajuste equivalente respecto de dicha asimetría híbrida». Se transpone en el artículo 15 bis.7, que niega la deducibilidad del mencionado gasto en el contribuyente del Impuesto sobre Sociedades.

Otra de las asimetrías reguladas es la denominada «asimetría relacionada con la residencia fiscal» (art. 9 ter de la Directiva), diferenciando si tiene lugar con terceros países o entre Estados miembros con convenio para evitar la doble imposición. En el primer caso, se niega la deducibilidad del gasto en el contribuyente del Impuesto sobre Sociedades si tal deducibilidad es permitida en el otro país compensándose con ingresos que no generen renta de doble inclusión y, en el segundo caso, el gasto solo será deducible en el Impuesto sobre Sociedades si, de acuerdo con dicho convenio para evitar la doble imposición, el contribuyente es residente fiscal en territorio español. Esta asimetría se regula en el artículo 15 bis.10.

En relación con las asimetrías de transferencias híbridas generadas por una doble utilización de retenciones, la LIS ya disponía de preceptos que impiden una parte de los efectos de dichas asimetrías por lo que solo resulta necesario transponer en el artículo 15 bis.8 lo atinente a las retenciones a cuenta del Impuesto sobre Sociedades.

Aparte de la incorporación del artículo 15 bis a la Ley del Impuesto Sobre sociedades, hay tres cambios más en esta Ley:

– La derogación del artículo 15.j) (gastos correspondientes a operaciones realizadas con personas o entidades vinculadas), que ya había sido derogado por el Real Decreto-ley 4/2021, de 9 de marzo (ver resumen).

– El artículo 16.1 de la citada ley, que trata de la limitación en la deducibilidad de los gastos financieros, debiéndose remitir a los gastos no deducibles previstos en el artículo 15 bis. También había sido ya modificado por el Real Decreto-ley 4/2021, de 9 de marzo.

– Se suprime el apartado 6 del artículo 121 (dedicado a la presunción de obtención de rentas relacionado con el incumplimiento de la obligación de información), y se numera el actual apartado 7 como apartado 6, que se adapta a la supresión.

B) Impuesto sobre la Renta de no Residentes.

Se incorporan al texto refundido, Real Decreto Legislativo 5/2004, de 5 de marzo, las especialidades para las asimetrías híbridas referidas en las letras c), f), g) y d) del primer párrafo artículo 2 9) de la Directiva, siguiendo el orden en que se regulan en el nuevo apartado 6 -y el apartado 7, complementario- que se añaden al artículo 18 (dedicado a la determinación de la base imponible). En todo lo no dispuesto en dicho texto refundido hay remisión a la Ley del Impuesto sobre Sociedades.

C) Obligación de declaración de bienes y derechos en el extranjero.

La D.F.4ª adapta la D. Ad. 18ª LGT a la sentencia TJUE de 27 de enero de 2022, la cual ha determinado que determinados aspectos del régimen jurídico asociado a la obligación de declaración de bienes y derechos en el extranjero (modelo 720) incurren en incumplimiento de la normativa europea. En concreto, desaparece toda la regulación del régimen de infracciones y sanciones.

D) Ganancias patrimoniales no justificadas.

Como complementaria a la modificación anterior, la D.F. 5ª da nueva redacción al artículo 39 de la Ley del IRPF, haciendo desaparecer su segundo párrafo que decía lo siguiente:

“2. En todo caso tendrán la consideración de ganancias de patrimonio no justificadas y se integrarán en la base liquidable general del periodo impositivo más antiguo entre los no prescritos susceptible de regularización, la tenencia, declaración o adquisición de bienes o derechos respecto de los que no se hubiera cumplido en el plazo establecido al efecto la obligación de información a que se refiere la disposición adicional decimoctava de la Ley 58/2003, de 17 de diciembre, General Tributaria.

No obstante, no resultará de aplicación lo previsto en este apartado cuando el contribuyente acredite que la titularidad de los bienes o derechos corresponde con rentas declaradas, o bien con rentas obtenidas en periodos impositivos respecto de los cuales no tuviese la condición de contribuyente por este Impuesto.”

En correlación, también se derogan las D.Ad. 1ª y 2ª de la Ley 7/2012, de 29 de octubre, que trataban de régimen sancionador en supuestos de ganancias patrimoniales no justificadas y de presunción de obtención de rentas, y de Imputación de ganancias de patrimonio no justificadas y de rentas presuntas, respectivamente.

Entró en vigor el 11 de marzo de 2022. Los apartados uno y dos del artículo primero (nuevo art. 15 bis y modificación del artículo 16.1 de la Ley del Impuesto sobre Sociedades) y el artículo segundo (reforma del Impuesto de No Residentes) tendrán efectos para los períodos impositivos que se inicien a partir del 1 de enero de 2020 y que no hayan concluido a su entrada en vigor.

Horario legal 2022 – 2026

Orden PCM/186/2022, de 11 de marzo, por la que se publica el calendario del período de la hora de verano correspondiente a los años 2022 a 2026.

Resumen: Recoge un calendario con el comienzo y el fin de la hora de verano en los años 2022 a 2026, ambos inclusive.

El Real Decreto 236/2002, de 1 de marzo, por el que se establece la hora de verano, incorporó al ordenamiento español la Directiva 2000/84/CE, relativa a las disposiciones sobre la hora de verano. Con esta normativa se instauró un régimen de cambio de hora con vigencia indefinida, común para toda la Unión.

El RD 236/2002 estableció que el período de la hora de verano comenzaría en España el último domingo del mes de marzo de cada año, a las dos horas de la madrugada (la una hora de la madrugada en Canarias), momento en que la hora oficial española se adelantaría sesenta minutos; y que terminaría el último domingo de octubre de cada año a las tres horas de la madrugada (las dos horas de la madrugada en Canarias), momento en que la hora oficial española se retrasaría sesenta minutos.

Para facilitar su cálculo, la Comisión Europea publicó el 27 de abril de 2021, en el Diario Oficial de la Unión Europea, una comunicación con el calendario de fechas para los cinco años siguientes de inicio y fin de la hora de verano (años 2022 a 2026, ambos inclusive).

Esta orden incorpora este mismo calendario para general conocimiento.

En 2018 el Consejo de Ministros creó una Comisión de expertos para el estudio de la reforma de la hora oficial, encargada de la elaboración de un informe de evaluación de las disposiciones reguladoras del cambio horario, así como sobre la conveniencia de mantener en nuestro país la hora de Europa central (desaconsejó cambiar mientras no hubiese consenso). Por su parte, en la Unión Europea se inició un proceso de modificación de la Directiva 2000/84/CE, que dio lugar a la presentación por la Comisión Europea de una propuesta de Directiva que eliminaba los cambios de hora estacionales. No obstante, dicha propuesta de supresión de los cambios horarios no ha sido adoptada hasta ahora, por falta de consenso.

Fechas de comienzo del período de la hora de verano.

- 2022: Domingo, 27 de marzo.

- 2023: Domingo, 26 de marzo.

- 2024: Domingo, 31 de marzo.

- 2025: Domingo, 30 de marzo.

- 2026: Domingo, 29 de marzo.

Esos días tendrán oficialmente 23 horas por el adelanto de relojes de una hora a las dos de la madrugada (en Canarias se adelantarán cuando sea la una).

Fechas de terminación del período de la hora de verano.

- 2022: Domingo, 30 de octubre.

- 2023: Domingo, 29 de octubre.

- 2024: Domingo, 27 de octubre.

- 2025: Domingo, 26 de octubre.

- 2026: Domingo, 25 de octubre.

Esos días tendrán oficialmente 25 horas por el retraso de relojes en una hora a las tres de la madrugada, por lo que volverán a ser las dos. En Canarias los relojes se retrasarán cuando sean las dos, por lo que volverá a ser la una).

Senegal: Convenio y Acuerdo sobre Seguridad Social

Convenio de Seguridad Social entre el Reino de España y la República de Senegal, hecho «ad referendum» en Dakar el 22 de noviembre de 2020.

Acuerdo administrativo para la aplicación del Convenio de Seguridad Social entre el Reino de España y la República de Senegal, hecho en Dakar el 22 de noviembre de 2020.

Convenio:

La Autoridad Competente es»:

– En lo que se refiere a España, el Ministerio de Inclusión, Seguridad Social y Migraciones.

– En lo que se refiere a Senegal, el Ministerio de Trabajo, Diálogo Social y Relaciones con las Instituciones.

El campo de aplicación objetivo al que el Convenio se aplicará es:

En España:

– Prestaciones contributivas del Sistema español de Seguridad Social, en lo que se refiere a:

a. Incapacidad permanente derivada de accidente de trabajo y enfermedad profesional.

b. Jubilación.

c. Muerte y supervivencia derivada de contingencias comunes o profesionales.

– A la legislación relativa a Clases Pasivas en lo que se refiere a las pensiones ordinarias de jubilación o retiro y en favor de familiares, con exclusión de las pensiones por incapacidad permanente para el servicio o inutilidad.

En Senegal se aplicará a prestaciones contributivas semejantes, con excepción de los regímenes especiales de funcionarios públicos

El presente Convenio se aplicará igualmente a la legislación que en el futuro complemente o modifique lo anterior.

Campo de aplicación subjetivo. Serán las personas que estén o hayan estado sujetas a las legislaciones de los dos países, en una o ambas Partes, así como a sus derechohabientes.

Los trabajadores a quienes sea aplicable el presente Convenio estarán sujetos exclusivamente a la legislación de Seguridad Social de la Parte en cuyo territorio ejerzan la actividad laboral, sin perjuicio de lo dispuesto en los artículos 8 a 12 del Convenio.

El presente Convenio entrará en vigor el 1 de mayo de 2022, con duración indefinida.

Acuerdo administrativo:

Los Organismos de Enlace son:

– en España, el Instituto Nacional de la Seguridad Social (INSS), el Instituto Social de la Marina (ISM), la Tesorería General de la Seguridad Social (TGSS) y la Dirección General de Ordenación de la Seguridad Social (DGOSS)

– en Senegal, la Caja de Seguridad Social (CSS), el Instituto de Previsión Jubilación de Senegal (IPRES) y la Dirección General del Trabajo y de la Seguridad Social.

Su duración está supeditada a la del Convenio, entrando también en vigor el 1 de mayo de 2022.

- PDF (BOE-A-2022-4138 – 13 págs. – 270 KB) Otros formatos

- PDF (BOE-A-2022-4139 – 7 págs. – 229 KB) Otros formatos

Campaña declaración IRPF y Patrimonio 2021

Orden HFP/207/2022, de 16 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2021, se determinan el lugar, forma y plazos de presentación de los mismos, se establecen los procedimientos de obtención, modificación, confirmación y presentación del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas, y se determinan las condiciones generales y el procedimiento para la presentación de ambos por medios electrónicos o telefónicos.

Resumen: Junto a la aprobación de los modelos se recogen amplios contenidos relativos a presentación, borrador, deducciones, devoluciones, novedades, plazos, fraccionamiento, etc. El plazo termina el 30 de junio, pero, para la domiciliación, el 27 de junio de 2022.

Violencia de género y liquidación del régimen económico matrimonial

Ley Orgánica 2/2022, de 21 de marzo, de mejora de la protección de las personas huérfanas víctimas de la violencia de género.

Resumen: Por esta Ley Orgánica, los Juzgados de Violencia contra la Mujer podrán conocer de determinados procedimientos de liquidación del régimen económico matrimonial. Se adoptan medidas en beneficio de los hijos de mujeres fallecidas como consecuencia de violencia de género, como las relacionadas con pensiones de orfandad o determinadas exenciones fiscales en ITPyAJD y en el IIVTNU.

LOPJ: Se otorga competencia a los Juzgados de Violencia sobre la Mujer para conocer de la liquidación de los regímenes económicos matrimoniales en los que tengan interés directo los herederos de la mujer víctima de violencia de género.

Para ello, se añade una nueva letra h) en el apartado 2 del artículo 87 ter de la Ley Orgánica del Poder Judicial:

“2. Los Juzgados de Violencia sobre la Mujer podrán conocer en el orden civil, en todo caso de conformidad con los procedimientos y recursos previstos en la Ley de Enjuiciamiento Civil, de los siguientes asuntos:…

h) Los que versen sobre los procedimientos de liquidación del régimen económico matrimonial instados por los herederos de la mujer víctima de violencia de género, así como los que se insten frente a estos herederos.”

Al utilizar la expresión “podrán”, se deduce que esta competencia no es exclusiva, lo que confirma la nueva redacción del artículo 807 LEC. La reforma de la LOPJ está en el artículo 1, que es el único que ostenta el rango de Ley Orgánica.

LEC:

Para determinar qué Juzgado es competente para conocer del procedimiento para la liquidación del régimen económico matrimonial, el artículo 807 ahora prevé las siguientes posibilidades:

– el Juzgado de Primera Instancia o Juzgado de Violencia sobre la Mujer que esté conociendo, o haya conocido o hubiera tenido la competencia para conocer del proceso de nulidad, separación o divorcio,

– aquel ante el que se sigan o se hayan seguido las actuaciones sobre disolución del régimen económico matrimonial por alguna de las causas previstas en la legislación civil.

Como novedad, puede ser competente el Juzgado de Violencia sobre la Mujer.

En el artículo 808 ahora se admite la posibilidad de que la formación de inventario pueda ser pedida, aparte de por los cónyuges, por sus herederos.

Y en el artículo 810 se adapta su contenido -dedicado a la liquidación del régimen económico matrimonial- a la posible intervención de los herederos, si ha fallecido un cónyuge, tanto en cuanto a la solicitud de liquidación, como a la comparecencia, efectos de no comparecer o consecuencias del desacuerdo.

Haciendas locales.

Se incluye un nuevo supuesto de no sujeción en el apartado 3 del artículo 104 RD Legislativo 2/2004, de 5 de marzo, respecto a determinadas transmisiones gratuitas relacionadas con el fallecimiento de mujeres víctimas de violencia de género:

“Asimismo, no se producirá la sujeción al impuesto en los supuestos de transmisiones de bienes inmuebles a título lucrativo en beneficio de las hijas, hijos, menores o personas con discapacidad sujetas a patria potestad, tutela o con medidas de apoyo para el adecuado ejercicio de su capacidad jurídica, cuyo ejercicio se llevará a cabo por las mujeres fallecidas como consecuencia de violencia contra la mujer, en los términos en que se defina por la ley o por los instrumentos internacionales ratificados por España, cuando estas transmisiones lucrativas traigan causa del referido fallecimiento.”

ITPyAJD.

Se introduce una nueva exención objetiva. El legislador le asigna erróneamente el número 33 del art. 45.I.B) LITPyAJD, cuando la exención 33 ya existía (dedicada a los bonos garantizados, participaciones hipotecarias y certificados de transmisión de hipoteca):

“33 (sic). Las transmisiones por cualquier título de bienes o derechos efectuadas en pago de indemnizaciones, en la cuantía judicialmente reconocida, en beneficio de las hijas, hijos y menores o personas incapacitadas sujetas a tutela o guarda y custodia de mujeres fallecidas como consecuencia de violencia contra la mujer, en los términos en que se defina por la ley o por los instrumentos internacionales ratificados por España.”

Prestación de orfandad.

En cuanto a la Seguridad Social, se retoca la regulación de la prestación de orfandad en beneficio de los hijos de la causante fallecida como consecuencia de violencia contra la mujer, así como su suspensión en determinados casos en los que los hijos fuesen adoptados y su posible recuperación. La reforma afecta a los artículos 216 y 224 TRLGSS.

También se añade un nuevo apartado 10 al artículo 42 TR Ley de Clases Pasivas, relativo al cálculo de la base reguladora de la pensión de orfandad. En concreto, trata del caso en que la muerte de la causante de la pensión de orfandad hubiera sido producida por un agresor distinto del progenitor de los hijos de la causante

Según la Disposición transitoria única, lo dispuesto en esta ley será de aplicación a todos los procesos, o procedimientos tributarios actualmente en tramitación sea cual sea el estado en que se encuentren, excepto las previsiones sobre competencia judicial previstas en el artículo primero y en el apartado Uno del artículo segundo, que continuarán siendo competencia de los órganos que vinieran conociendo de los mismos hasta su conclusión por sentencia firme.

Por la D.F. 2ª, aunque se trate de una Ley Orgánica, todos los artículos tienen el rango de Ley ordinaria, salvo el primero que modifica la Ley Orgánica del Poder Judicial.

Entró en vigor el 23 de marzo de 2022.

Francia: Convenio de nacionalidad.

Convenio de nacionalidad entre el Reino de España y la República Francesa, hecho en Montauban el 15 de marzo de 2021.

Resumen: Este convenio permite adquirir la nacionalidad del otro país sin perder la española o francesa previas, siempre que la persona cumpla los requisitos que determine la legislación del Estado cuya nacionalidad adquiera. También podrán acogerse a él los que hubiesen perdido antes la nacionalidad por adquirir la otra.

Los españoles podrán adquirir la nacionalidad francesa y los franceses podrán adquirir la nacionalidad española, conservando su anterior nacionalidad, española o francesa respectivamente, siempre que cumplan los requisitos que determine la legislación del Estado cuya nacionalidad adquieran.

La adquisición de la nacionalidad se inscribirá en el registro que cada legislación establezca.

Las personas que se acojan al presente Convenio podrán obtener y renovar sus pasaportes o documentos de identificación según lo dispuesto en la normativa de cada una de las partes.

Los españoles y los franceses que, con anterioridad a la vigencia del presente Convenio, hubieran adquirido la nacionalidad francesa o española, respectivamente, perdiendo así de forma automática su nacionalidad anterior, podrán acogerse a lo establecido en el presente Convenio, pero sus disposiciones les serán aplicables sólo desde la fecha en que se acojan a él.

Se prevén consultas periódicas para la armónica aplicación de este Convenio, así como para eventuales modificaciones y adiciones.

El Convenio entró en vigor el 1 de abril de 2022 y tiene una duración indefinida, salvo denuncia notificada, en cuyo caso, durará hasta doce meses después de que haya sido recibida la notificación.

Ir a la Instrucción DGSJFP 31 de MARZO de 2022

Ir al archivo especial.

RDLey 6/2022: Medidas urgentes por la guerra de Ucrania

Real Decreto-ley 6/2022, de 29 de marzo, por el que se adoptan medidas urgentes en el marco del Plan Nacional de respuesta a las consecuencias económicas y sociales de la guerra en Ucrania.

Resumen: Medidas en el ámbito energético como el descuento en carburantes hasta el 30 de junio de 2022. Financiación con aval público. Limitación en despidos objetivos. Limitación en la actualización de rentas en alquileres de viviendas al 2,02%. Tratamiento notarial y registral de suelos contaminados radiológicamente. Pequeñas reformas LRJAAPPyPAC, L.Sector Público y Ley de Aguas. Ingreso mínimo vital. Homologación de títulos extranjeros. Cuenta de pago básica…

Ir al archivo especial.

RDLey 7/2022: seguridad de redes 5G

Real Decreto-ley 7/2022, de 29 de marzo, sobre requisitos para garantizar la seguridad de las redes y servicios de comunicaciones electrónicas de quinta generación.

Resumen: La norma pretende garantizar el buen funcionamiento de las redes 5G de comunicaciones electrónicas y la prestación de servicios de comunicaciones electrónicas e inalámbricas que las usen, a través de un análisis y gestión de riesgos. Se aprobará un Esquema Nacional de redes y servicios 5G.

1.- Objeto de la norma

La tecnología 5G puede dar a las comunicaciones móviles e inalámbricas una nueva dimensión al integrar computación en la red, permitir crear redes virtuales, ofrecer baja latencia y prestar servicios de enorme valor añadido para la sociedad en ámbitos como el de la medicina, el transporte y la energía.

Para que las redes 5G desarrollen el potencial que encierran es preciso generar la confianza necesaria en su funcionamiento continuado y en su protección frente a fugas o manipulaciones de datos o comunicaciones. Sin esa confianza, las personas y entidades que pueden aprovechar las oportunidades que ofrecen las redes 5G no harán uso de ellas, y la tecnología 5G no producirá los beneficios que se esperan de ella.

Las redes y servicios 5G poseen ventajas comparativas en seguridad respecto a las de generaciones precedentes, pero su apertura a multitud de usos y aplicaciones aumenta su vulnerabilidad a los ciberataques; presentan por ejemplo riesgos específicos derivados de su arquitectura de red más compleja, abierta y desagregada, y de su capacidad para transportar ingentes volúmenes de información y permitir la interacción simultánea de múltiples personas y cosas. Su interconexión con otras redes y el carácter transnacional de muchas de las amenazas inciden en su seguridad, y el previsible empleo generalizado de estas redes para funciones esenciales para la economía y la sociedad, incrementará el impacto potencial de los incidentes de seguridad que sufran.

Este real decreto-ley establece requisitos de seguridad para la instalación, el despliegue y la explotación de redes de comunicaciones electrónicas y la prestación de servicios de comunicaciones electrónicas e inalámbricas basados en la tecnología de quinta generación (5G).

2.- Estructura

El objetivo de la norma se persigue estableciendo, a cargo de los operadores y suministradores 5G y de los usuarios corporativos 5G que tengan otorgados derechos de uso del dominio público radioeléctrico, una serie de previsiones que pueden estructurarse en cuatro grupos:

a) Análisis de riesgos

Consiste en el análisis de las vulnerabilidades, amenazas y riesgos que les afecten como agentes económicos y de las redes, elementos, infraestructuras, recursos, facilidades y servicios de los que sean responsables. Los operadores 5G deberán llevar a cabo dicho análisis de riesgos cada dos años; los suministradores 5G y usuarios corporativos 5G, cuando sean requeridos para ello por el Ministerio de Asuntos Económicos y Transformación Digital.

b) Gestión de los riesgos

Los operadores 5G deberán garantizar la instalación, despliegue y explotación seguros de redes públicas 5G y la prestación segura de servicios 5G disponibles al público mediante la aplicación de técnicas y procedimientos de operación y supervisión que garanticen la seguridad de redes y servicios 5G, en la forma prevista en el capítulo III del RDL.

Los suministradores 5G deberán garantizar la seguridad de los equipos de telecomunicación, hardware, software o servicios auxiliares que proporcionen y que sean objeto de uso por las redes y servicios 5G.

Los usuarios corporativos 5G que tengan otorgados derechos de uso del dominio público radioeléctrico para instalar, desplegar o explotar una red privada 5G o prestar servicios 5G para fines profesionales o en autoprestación deberán garantizar la instalación, despliegue y explotación seguros de redes privadas 5G y prestación segura de servicios 5G en autoprestación mediante la aplicación de técnicas y procedimientos de operación y supervisión que garanticen la seguridad de las redes y servicios 5G.

c) Gestión de seguridad por las Administraciones públicas

Las administraciones públicas deberán adoptar medidas técnicas y de organización adecuadas para gestionar los riesgos existentes en la instalación, despliegue y explotación de redes 5G y en la prestación de servicios 5G. En particular, las administraciones públicas que quieran llevar a cabo la instalación, despliegue y explotación de redes 5G, ya sean públicas o privadas, o la prestación de servicios 5G, disponibles al público o en autoprestación, no podrán, por razones de seguridad nacional, utilizar equipos, productos y servicios proporcionados por suministradores de alto riesgo o riesgo medio.

d) Esquema Nacional de redes y servicios 5G

Se prevé que el Gobierno apruebe un Esquema Nacional de redes y servicios 5G, que llevará a cabo un tratamiento integral y global de la seguridad de las redes y servicios 5G, considerando las aportaciones al alcance de cada agente de la cadena de valor de 5G para garantizar un funcionamiento continuado y seguro de la red y los servicios 5G. En el Esquema Nacional de Seguridad de redes y servicios 5G se efectuará un análisis de riesgos a nivel nacional sobre la seguridad de las redes y servicios 5G así como identificará, concretará y desarrollará medidas a nivel nacional para mitigar y gestionar los riesgos analizados.

Entrada en vigor: el presente RDL entró en vigor el día 31 de marzo de 2022.

Cotizaciones Seguridad Social 2022

Orden PCM/244/2022, de 30 de marzo, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2022.

Resumen: Esta orden desarrolla las previsiones legales en materia de cotizaciones sociales para el ejercicio 2022. Tiene efectos desde el 1 de enero de 2022. Son novedades la referencia a la reducción de jornada, suspensión de contrato y los contratos formativos en alternancia. Bonificación del 20% aplicable a algunos empleados del hogar.

Disposiciones Autonómicas

Resumen: Normas de Galicia, Illes Balears, Canarias, Cataluña (vivienda), Murcia, País Vasco, Castilla-La Mancha y Extremadura.

GALICIA. Ley 17/2021, de 27 de diciembre, de presupuestos generales de la Comunidad Autónoma de Galicia para el año 2022.

GALICIA. Ley 18/2021, de 27 de diciembre, de medidas fiscales y administrativas.

ILLES BALEARS. Decreto 52/2021, de 20 de diciembre, por el que se fija el calendario de días inhábiles para el año 2022 a efectos del cómputo administrativo.

CANARIAS. Decreto-ley 17/2021, de 23 de diciembre, por el que se amplía el plazo de aplicación del tipo cero en el Impuesto General Indirecto Canario, a la importación o entrega de determinados bienes necesarios para combatir los efectos del COVID-19, y se unifica su regulación.

CATALUÑA. Ley 1/2022, de 3 de marzo, de modificación de la Ley 18/2007, la Ley 24/2015 y la Ley 4/2016, para afrontar la emergencia en el ámbito de la vivienda.

MURCIA. Ley 1/2022, de 24 de enero, de Presupuestos Generales de la Comunidad Autónoma de la Región de Murcia para el ejercicio 2022.

PAÍS VASCO. Ley 1/2022, de 3 de marzo, de segunda modificación de la Ley para la Igualdad de Mujeres y Hombres.

CASTILLA-LA MANCHA. Ley 1/2022, de 14 de enero, de Medidas Tributarias y Administrativas de Castilla-La Mancha.

CASTILLA-LA MANCHA. Ley 2/2022, de 18 de febrero, de Aguas de la Comunidad Autónoma de Castilla-La Mancha.

EXTREMADURA. Ley 1/2022, de 8 de marzo, de modificación del Decreto-ley 5/2021, de 9 de junio, por el que se regulan y establecen ayudas directas a autónomos y empresas, financiadas por el Gobierno de España; se establecen las bases reguladoras de ayudas urgentes en el marco del desarrollo del Plan Corresponsables; se modifica el Decreto-ley 9/2020, de 8 de mayo, por el que se aprueba una subvención para refuerzo del sistema de garantías de Extremadura, se establecen ayudas financieras a autónomos y empresas, y se adoptan medidas en materia de espectáculos públicos y actividades recreativas y de patrimonio histórico y cultural, para afrontar los efectos negativos del COVID-19 y se modifica la Ley 3/2018, de 21 de febrero, de Cámaras Oficiales de Comercio, Industria y Servicios de Extremadura.

CANARIAS. Decreto-ley 1/2022, de 20 de enero, por el que se adoptan medidas urgentes en materia urbanística y económica para la construcción o reconstrucción de viviendas habituales afectadas por la erupción volcánica en la isla de La Palma.

Tribunales

Resumen: Recursos de inconstitucionalidad contra el RDLey 26/2021, de 8 de noviembre (plusvalía municipal). Sentencias sobre cláusulas abusivas en ejecución hipotecaria; tasación de costas; Ley de Ordenación del litoral de Cataluña; estatutos de mancomunidades andaluzas; bonificaciones tributarias Canarias; deducción IRPF Asturias, y concesión estación de esquí de Navacerrada. STS propiedad Intelectual sobre distribución de la compensación en fonogramas.

Tribunal Constitucional

RDLey 26/2021, Plusvalía Municipal. Recursos de inconstitucionalidad n.º 735-2022 y n.º 825-2022, contra el Real Decreto-ley 26/2021, de 8 de noviembre, por el que se adapta el texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo, a la reciente jurisprudencia del Tribunal Constitucional respecto del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana.

Cláusulas abusivas en ejecución hipotecaria. Sala Segunda. Sentencia 9/2022, de 7 de febrero de 2022. Recurso de amparo 743-2018. Promovido por don Félix González Guerrero y doña Josefa Ramos Puertas en relación con las resoluciones dictadas por un juzgado de primera instancia de Almería en procedimiento de ejecución hipotecaria. Vulneración del derecho a la tutela judicial efectiva (motivación): STC 31/2019 (ausencia de control judicial de las cláusulas abusivas que desconoce la primacía del Derecho de la Unión Europea y la jurisprudencia del Tribunal de Justicia).

Tasación de costas. Sala Primera. Sentencia 10/2022, de 7 de febrero de 2022. Recurso de amparo 3931-2018. Promovido por don Jordi Velasco Cano respecto de las resoluciones dictadas por un juzgado de lo contencioso-administrativo de Barcelona en tasación de las costas causadas en un procedimiento abreviado. Vulneración del derecho a la tutela judicial efectiva en relación con los derechos de defensa y a la asistencia letrada: resoluciones judiciales que consideran gastos indebidos los honorarios del abogado en un supuesto en el que no resulta preceptiva la intervención de letrado.

Ley de Ordenación del litoral de Cataluña. Pleno. Sentencia 18/2022, de 8 de febrero de 2022. Recurso de inconstitucionalidad 2721-2021. Interpuesto por el presidente del Gobierno en relación con los artículos 20.1 b) y 30 d) de la Ley del Parlamento de Cataluña 8/2020, de 30 de julio, de ordenación del litoral. Competencias sobre costas: constitucionalidad de los preceptos legales autonómicos que atribuyen a los ayuntamientos la potestad de autorizar usos en el dominio público marítimo terrestre.

Estatutos de mancomunidades andaluzas. Pleno. Sentencia 19/2022, de 9 de febrero de 2022. Cuestión de inconstitucionalidad 3523-2021. Planteada por la Sección Cuarta de la Sala de lo Contencioso-Administrativo del Tribunal Supremo, respecto del inciso «y su aprobación corresponderá, en todo caso, al órgano de representación municipal» del artículo 74.2 de la Ley 5/2010, de 11 de junio, de autonomía local de Andalucía. Principio de autonomía local: nulidad del precepto legal autonómico que permite la modificación de los estatutos de las mancomunidades sin el concurso de los municipios que las integran.

Bonificaciones tributarias Canarias. Pleno. Sentencia 20/2022, de 9 de febrero de 2022. Cuestión interna de inconstitucionalidad 5908-2021. Planteada por el Pleno del Tribunal Constitucional en relación con el artículo 41.9.2 a) de la Ley del Parlamento de Canarias 4/2012, de 25 de junio, de medidas administrativas y fiscales. Límites a la potestad tributaria de las comunidades autónomas: nulidad del precepto legal que supedita el disfrute de una bonificación tributaria al requisito de que el domicilio social de la entidad radique en las islas Canarias (STC 60/2015).

Deducción IRPF Asturias. Pleno. Sentencia 21/2022, de 9 de febrero de 2022. Recurso de inconstitucionalidad 6179-2021. Interpuesto por el presidente del Gobierno en relación con el artículo 14 nonies del texto refundido de las disposiciones legales del Principado de Asturias en materia de tributos cedidos por el Estado, aprobado por el Decreto Legislativo 2/2014, de 22 de octubre, en la redacción dada por el artículo 39.8 de la Ley de la Junta General del Principado de Asturias 3/2020, de 30 de diciembre, de presupuestos generales para 2021. Límites a la potestad tributaria de las comunidades autónomas: nulidad del precepto legal autonómico que establece una deducción en el impuesto sobre la renta de las personas físicas que afecta al desarrollo de actividades económicas (STC 161/2012).

Concesión estación de esquí de Navacerrada. Pleno. Auto 39/2022, de 10 de febrero de 2022. Conflicto negativo de competencia 8083-2021. Inadmite a trámite el conflicto negativo de competencia 8083-2021, planteado por la sociedad Puerto de Navacerrada-Estación de Esquí, SA, en relación con la competencia para resolver sobre la interrupción o suspensión, por causa de fuerza mayor, del plazo de concesión para la ocupación privativa de un monte catalogado.

Tribunal Supremo

Propiedad Intelectual. Sentencia de 30 de septiembre de 2020, de la Sala Tercera del Tribunal Supremo, que declara estimar en parte el recurso contencioso-administrativo número 36/2019, contra el Real Decreto 1398/2018, de 23 de noviembre, por el que se desarrolla el artículo 25 del Texto Refundido de la Ley de Propiedad Intelectual aprobado por el Real Decreto Legislativo 1/1996, de 12 de abril.

Declara la nulidad del artículo 4.1.a) del Real Decreto 1398/2018, de 23 de noviembre,

Artículo 4. Distribución de la compensación en cada modalidad de reproducción según la categoría del acreedor.

1. La distribución de la compensación en cada modalidad de reproducción según la categoría del sujeto acreedor, se realizará de la siguiente manera:

a) En la modalidad de fonogramas y demás soportes sonoros, el 40 por ciento para los autores, el 30 por ciento para los artistas intérpretes o ejecutantes y el 30 por ciento para los productores.

SECCIÓN II

Resumen: Tan sólo cabe destacar la convocatoria del concurso ordinario n.º 312 de Registros y su resolución provisional ya en abril. No se publican jubilaciones debido fundamentalmente al cambio de normativa que retrasa la edad de jubilación forzosa a los 72 años.

Convocado Concurso Registros

DGSJFP. Resolución de 14 de marzo de 2022, de la Dirección General de Seguridad Jurídica y Fe Pública, por la que se convoca concurso ordinario n.º 312, para la provisión de Registros de la Propiedad, Mercantiles y de Bienes Muebles.

CATALUÑA. Resolución de 14 de marzo de 2022, de la Dirección General de Derecho, Entidades Jurídicas y Mediación, del Departamento de Justicia, por la que se convoca concurso ordinario n.º 312, para proveer Registros de la Propiedad, Mercantiles y de Bienes Muebles.

Se convocan 36 plazas en el concurso DGSJFP y 3 en el de Cataluña. En total, 39 plazas.

El plazo concluye, salvo error, el martes 5 de abril.

RESULTADO PROVISIONAL CONCURSO REGISTROS

Ir al archivo de concursos.

RESOLUCIONES:

En MARZO, se han publicado CUARENTA Y UNA. Se ofrecen en ARCHIVO APARTE.

.

ENLACES:

IR A ¡NO TE LO PIERDAS! DE MARZO

RECURSOS EN ESTA WEB SOBRE: NORMAS – RESOLUCIONES

OTROS RECURSOS: Secciones – Participa – Cuadros – Práctica – Modelos – Utilidades

WEB: Qué ofrecemos – NyR, página de inicio – Ideario Web

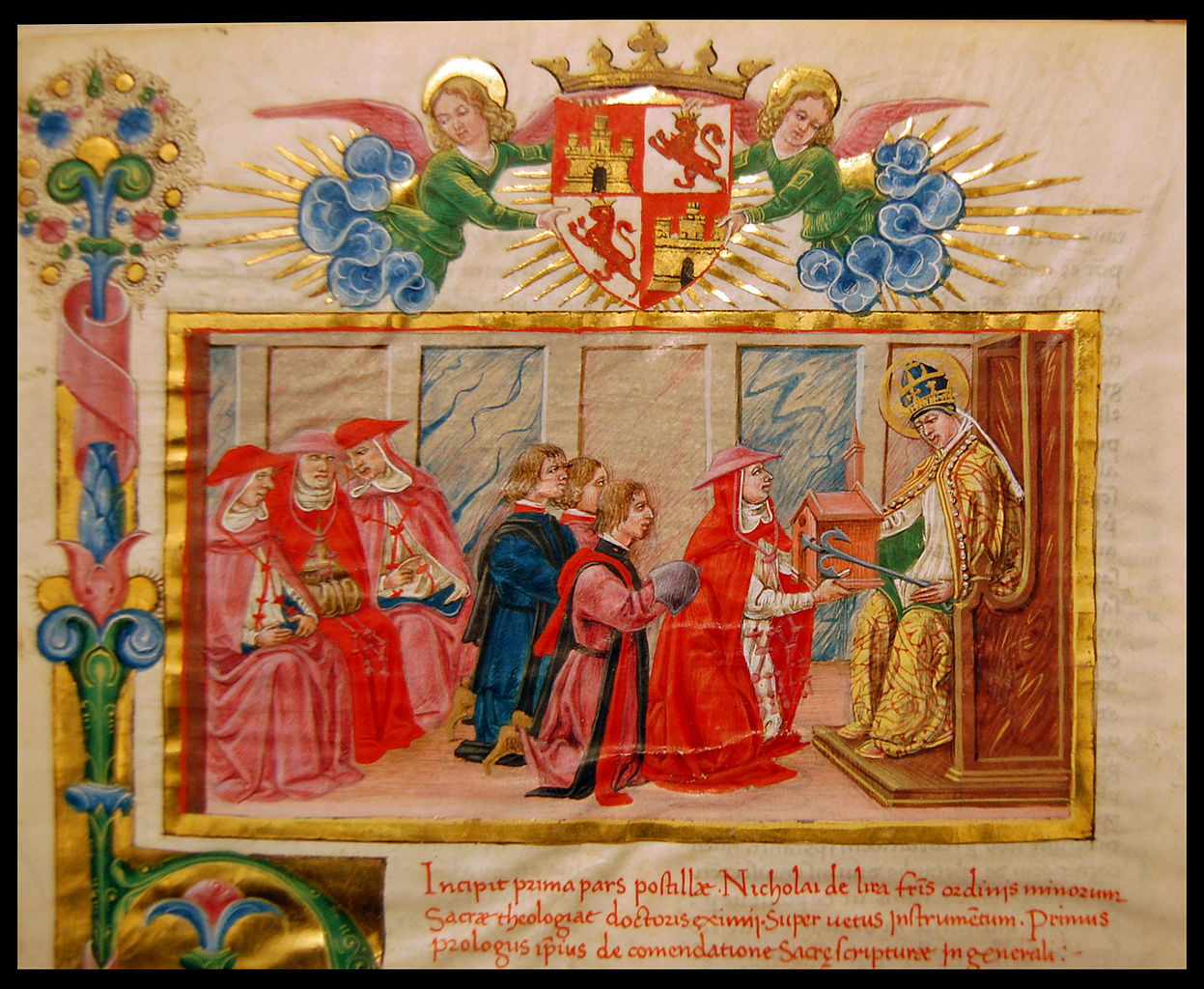

Gil de Albornoz entregando simbólicamente al Papa San Clemente I la capilla del Colegio de España en Bolonia, dedicada a dicho santo (reconocible en la miniatura por sus vestimentas papales, el nimbo de santidad y el áncora con que fue martirizado). Miniatura del códice nº 30 (Postilla in libros historicos Veteris Testamenti, Genesis-Liber II Esdrae), fol. 001r, Biblioteca del Real Colegio de España en Bolonia (Italia). Año de realización del libro: 1475. Por Manuel de Córselas en Wikipedia.